- Wichtige Hinweise

- Erstellung von Anwaltsrechnungen mit u. a. 16% USt

- Konfiguration der Voreinstellung des Umsatzsteuersatzes für die Erstellung der Anwaltsrechnung

- Hinweis vor der Erstellung einer Rechnung

- Buchen von Zahlungseingängen auf Anwaltsrechnungen mit 16% USt

- Vorschussrechnung und Schlussrechnung mit unterschiedlichen Umsatzsteuersätzen

- Fallbeispiel - Vorschussrechnung mit 19% USt vor dem 1.7.2020 - Schlussrechnung nach dem 1.7.2020 mit 16% USt

- Ausstellung der Vorschussrechnung

- Schritt 1 - Angabe von Name, Empfänger und Streitwert für die Rechnung

- Schritt 2 - Vorlage für Kostenrechnung auswählen

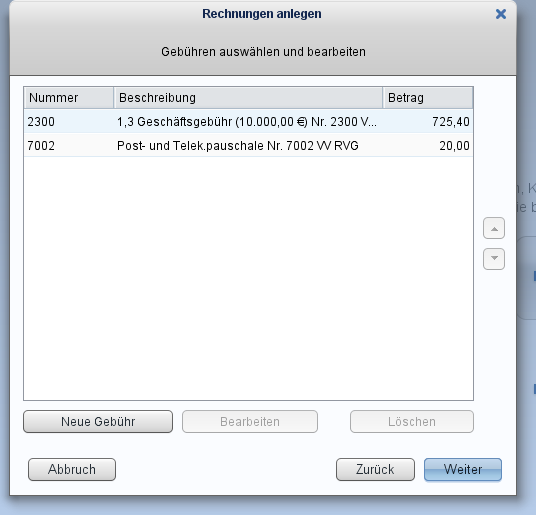

- Schritt 3 - Gebühren auswählen und bearbeiten

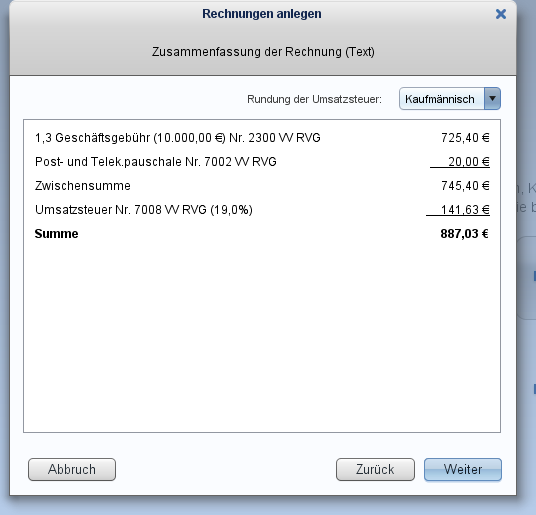

- Schritt 4 - Zusammenfassung der Rechnung

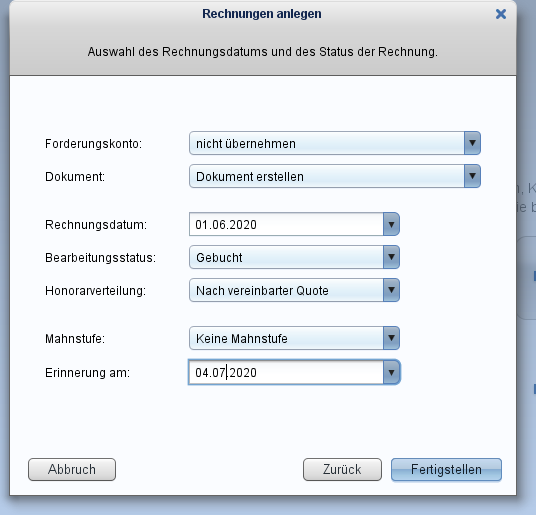

- Schritt 5 - Auswahl des Rechnungsdatums und des Status der Rechnung

- Schritt 6 - Die Vorschussrechnung ist erstellt

- Zahlung der Vorschussrechnung

- Ausstellung der Schlussrechnung

- Schritt 1 - Rechnung anlegen

- Schritt 2 - Eingabe des USt-Satzes, Name, Empfänger und Streitwert der Rechnung

- Schritt 3 - Vorlage für Kostenrechnung auswählen

- Schritt 4 - Gebühren auswählen und bearbeiten

- Schritt 5 - Keine Vorschussrechnung auswählen

- Schritt 6 - Zusammenfassung der Rechnung

- Schritt 7 - Auswahl des Rechnungsdatums und des Status der Rechnung

- Schritt 8 - Schlussrechnung wurde erstellt

- Ausstellung einer Gutschrift für die Vorschussrechnung

- Schritt 1 - Gutschriften-Rechnung anlegen

- Schritt 2 - Eingabe des USt-Satzes, Name, Empfänger und Streitwert für die Gutschriften-Rechnung

- Schritt 3 - Vorlage überspringen

- Schritt 4 - Gebühren auswählen und bearbeiten

- Schritt 5 - Gutschrift auswählen

- Schritt 7 - Position für Gutschrift

- Schritt 8 - Keine Vorschussrechnung auswählen

- Schritt 9 - Zusammenfassung der Gutschrift

- Schritt 10 - Auswahl des Rechnungsdatums

- Schritt 11 - Gutschrift ist nun erstellt

- Buchung des Zahlungsvorgangs für Ausgleich der Gutschriften-Rechnung

- Schritt 1 - Konto 1360 Geldtransit in der Buchhaltung auswählen

- Schritt 2 - Buchung mit Aktenbezug

- Schritt 3 - Betreffende Akte auswählen

- Schritt 4 - Buchung mit Akte - Ausgleich der Gutschriften-Rechnung

- Schritt 5 - Eingabe der Buchungszeile mit Gegenkonto

- Schritt 6 - Ausgleich der Gutschriften-Rechnung wurde auf 1360 Geldtransit durchgeführt

- Buchung des Zahlungsvorgangs für Ausgleich der Schlussrechnung

- Buchung des Zahlungsvorgangs des Restbetrages als Fremdgeld

- Buchung des Zahlungsvorgangs für Auskehr des Fremdgeldes

- Ausstellung der Vorschussrechnung

- Fallbeispiel - Vorschussrechnung mit 19% USt vor dem 1.7.2020 - Schlussrechnung nach dem 1.7.2020 mit 16% USt

- Buchung von Ausgaben und Auslagen

- FAQ

- Beiträge im Internet

Wichtige Hinweise

Für den Zeitraum 1.7.2020 bis 31.12.2020 sind Besonderheiten bei der Verbuchung von Einnahmen und Ausgaben zu beachten.

- Erlöse mit 19% Umsatzsteuer dürfen nicht auf das Konto 8400 gebucht werden, da in Advolux nicht die im aktualisierten Standardkontenrahmen SKR03 der DATEV eingeführte zeitabhängige Steuerautomatik-Funktion unterstützt wird. Der berechnete Steuersatz ist abhängig vom Belegdatum. Bei einem Belegdatum zwischen dem 1.7.2020 und dem 31.12.2020 wird auf das Konto 8400 ein Steuerschlüssel für 16% USt angewendet. Bei einem Belegdatum vor dem 1.7.2020 wird ein Steuerschlüssel für 19% USt angewendet. Advolux verarbeitet Buchungen auf 8400 immer zeitunabhängig mit 19% USt. Um Fehler aufgrund einer abweichenden Verarbeitungslogik zwischen Advolux und einem nachgelagerten Buchhaltungssystem zu vermeiden, soll das Konto im betreffenden Zeitraum nicht verwendet werden.

- Erlöse mit 19% Umsatzsteuer sind auf das Konto 8410 zu buchen, da bei diesem Konto keine zeitabhängige Steuerautomatik-Funktion vorgesehen wurde. Dies bedeutet, dass unabhängig vom Belegdatum ein Steuerschlüssel für 19% USt verwendet wird. Dies hat den Vorteil, dass Sie bei der Verbuchung von Zahlungen auch dort problemlos über ein Konto den anzuwendenden Steuerschlüssel über das Konto wählen können.

- Erlöse mit 16% Umsatzsteuer sind auf das Konto 8340 zu buchen. Bei diesem Konto ist ebenfalls keine zeitabhängige Steuerautomatik-Funktion hinterlegt. Über dieses Konto können unabhängig vom Belegdatum Erlöse mit 16% USt gebucht werden.

Die Verwendung von nicht zeitabhängigen Steuerschlüsseln ist für die Buchung von Geschäftsvorfällen bei Ist-Besteuerung vorteilhaft, da das Datum der Zahlung auf dem Kontoauszug, welches als Belegdatum bei Verbuchung von Zahlungs-Ein- und Ausgängen verwendet wird, nicht für die Wahl des richtigen Umsatzsteuersatzes verwendet werden kann. Durch die oben skizzierte Kontierung kann der Export der Buchungen aus Advolux auch ohne Anpassungen bei ihrem Steuerberater mit einem aktualisierten Standardkontenrahmen SKR03 verarbeitet werden.

Es wurden in Advolux auch für 5% Vorsteuer und für 5% Umsatzsteuer jeweils ein neuer Steuerschlüssel mit den entsprechenden Steuerkonten des aktualisierten SKR03 der DATEV eingeführt.

Eine automatische Anrechnung von Vorschüssen auf eine Schlussrechnung mit einem abweichenden Umsatzsteuersatz ist derzeit nicht vorgesehen. In dieser Anleitung wird auch ausgeführt, wie Sie solche Geschäftsvorfälle in Advolux buchen können.

Erstellung von Anwaltsrechnungen mit u. a. 16% USt

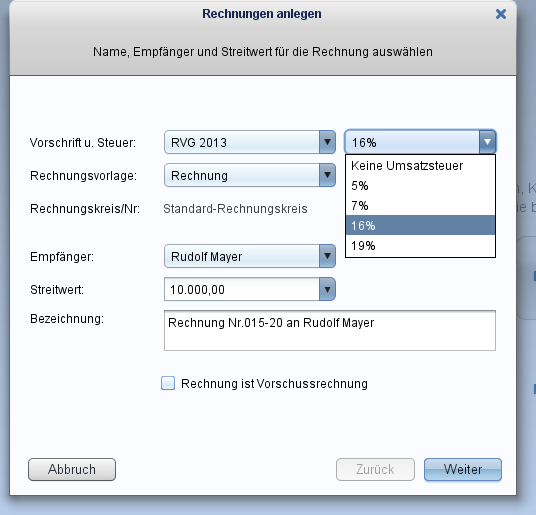

Sie können mit Advolux eine Anwaltsrechnung mit folgenden Umsatzsteuersätzen erstellen:

- Keine Umsatzsteuer

- 5%

- 7%

- 16%

- 19%.

Die Auswahl der Umsatzsteuersatzes erfolgt im Dialog für die Erstellung einer neuen Rechnung.

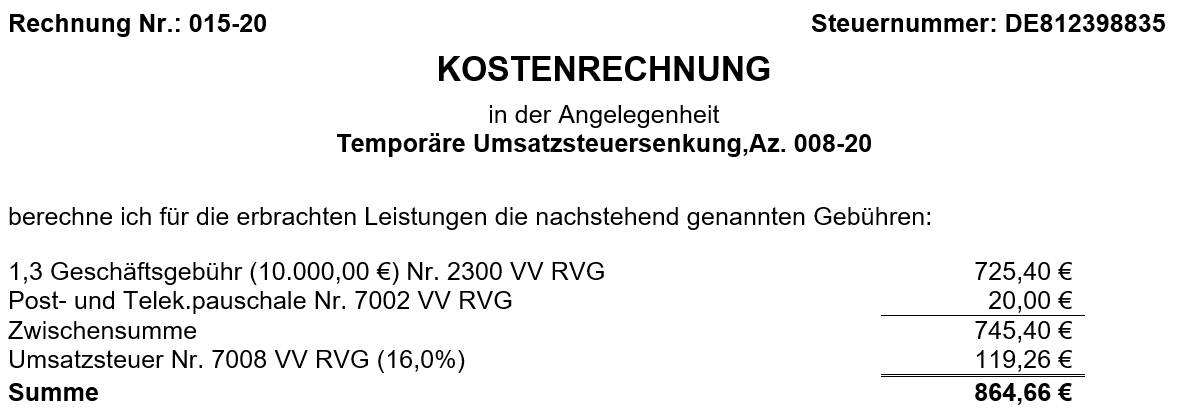

Auszug aus einer Kostenrechnung mit 16% Umsatzsteuer:

Konfiguration der Voreinstellung des Umsatzsteuersatzes für die Erstellung der Anwaltsrechnung

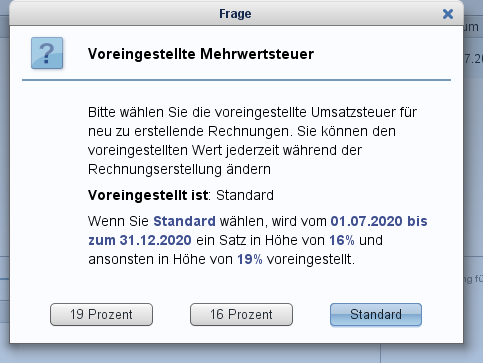

Über die Befehlseingabe mit dem Befehl „corona“ können Sie den Dialog zur Einstellung der voreingestellten Umsatzsteuer in Anwaltsrechnungen starten.

In dem Frage-Dialog können Sie die bevorzugte Voreinstellung auswählen.

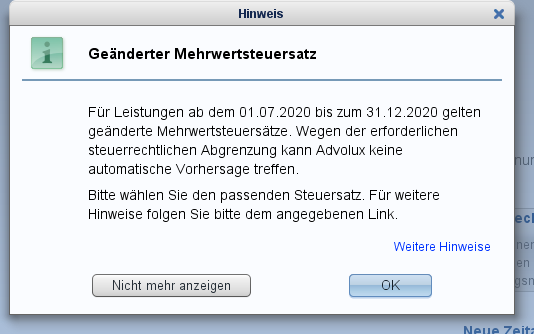

Hinweis vor der Erstellung einer Rechnung

Vor der Erstellung einer Rechnung gibt Ihnen Advolux nun einen Hinweis zur temporären Senkung der Umsatzsteuersätze.

Buchen von Zahlungseingängen auf Anwaltsrechnungen mit 16% USt

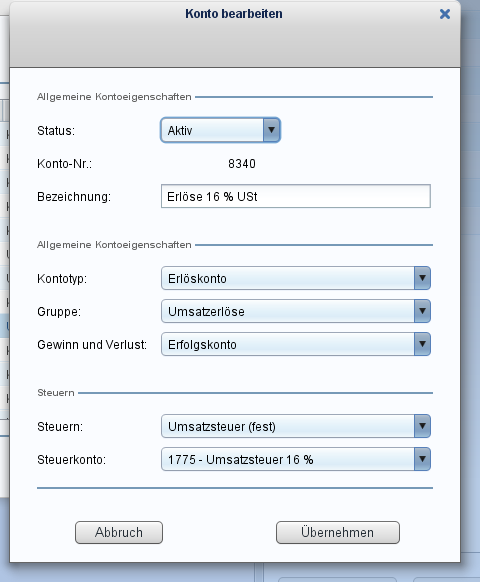

Erlöskonto 8340 im Kontenrahmen

Für die Buchung von Zahlungen auf Eingangsrechnungen mit 16% USt wurde das Konto 8340 im SKR03 – 2014 konfiguriert und aktiviert.

Buchung eines Zahlungseingangs

Aktenbezogene Buchung auswählen und eine Akte mit Anwaltsrechnung mit 16% USt auswählen.

Anschließend können Sie wie gewohnt den Buchungsdialog durchlaufen.

Bei der Kontierung darauf achten, dass das Erlöskonto 8340 als Gegenkonto verwendet wird.

Vorschussrechnung und Schlussrechnung mit unterschiedlichen Umsatzsteuersätzen

WICHTIG! Keine automatische Unterstützung bei der Erstellung von Schlussrechnungen, wenn sich der Umsatzsteuersatz der Schlussrechnung von dem Umsatzsteuersatz der Vorschussrechnung unterscheidet. Es gibt keinen Automatismus für den Ausweis der nachträglichen Reduzierung oder Erhebung der USt in der Schlussrechnung bei bereits ausgestellten Vorschussrechnungen mit abweichendem Umsatzsteuersatz. Bei einem solchen Fall dürfen Sie bei der Erstellung der Schlussrechnung nicht die bereits erstellten Vorschussrechnungen in der Schlussrechnung einbeziehen. Für diese Fälle zeigen wir Ihnen im Folgenden eine Möglichkeit, wie solche Abrechnungssituationen in Advolux durchzuführen sind.

Fallbeispiel - Vorschussrechnung mit 19% USt vor dem 1.7.2020 - Schlussrechnung nach dem 1.7.2020 mit 16% USt

Ausstellung der Vorschussrechnung

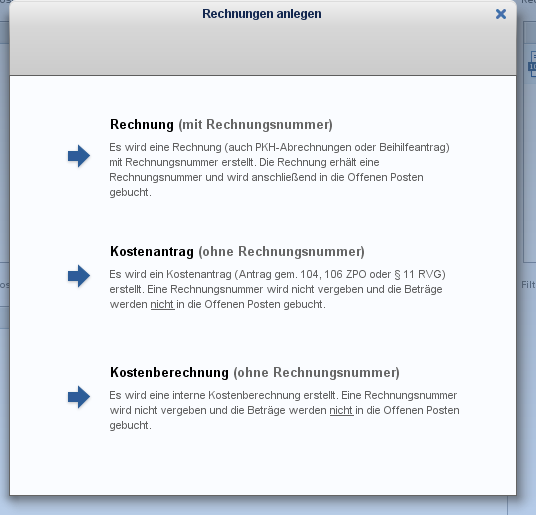

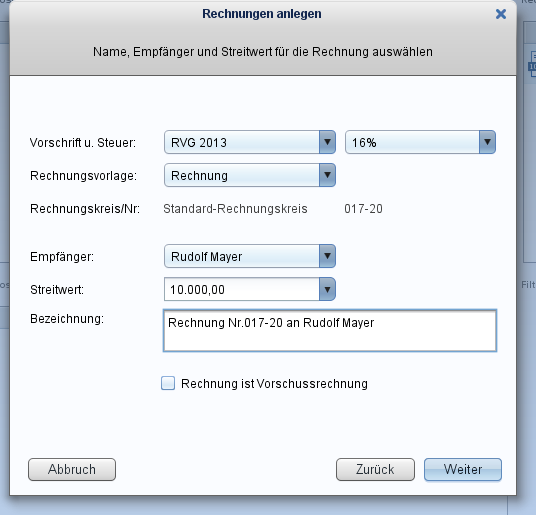

Schritt 1 - Angabe von Name, Empfänger und Streitwert für die Rechnung

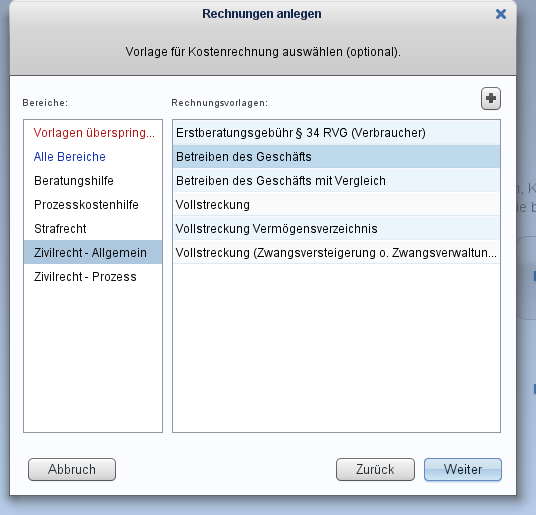

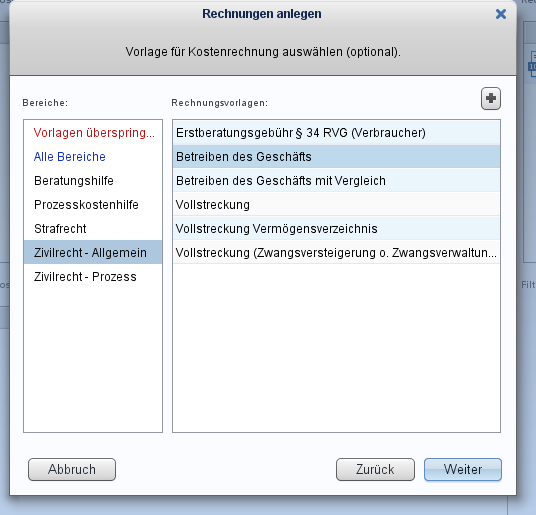

Schritt 2 - Vorlage für Kostenrechnung auswählen

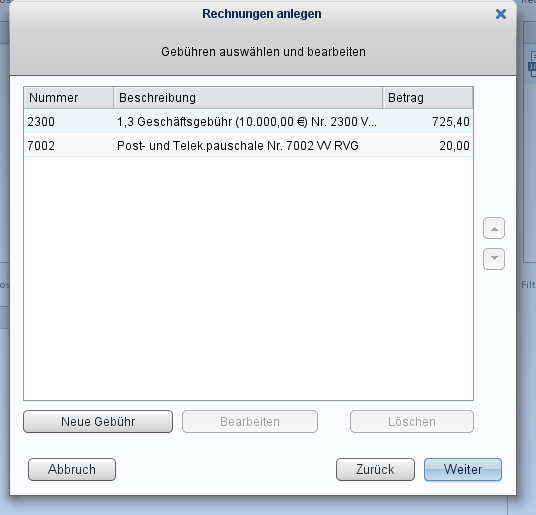

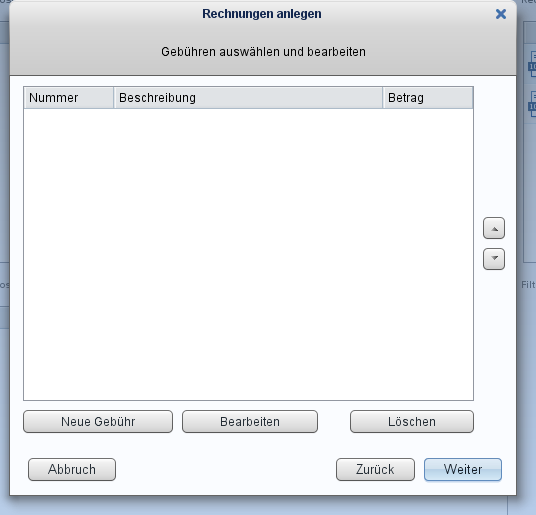

Schritt 3 - Gebühren auswählen und bearbeiten

Schritt 4 - Zusammenfassung der Rechnung

Schritt 5 - Auswahl des Rechnungsdatums und des Status der Rechnung

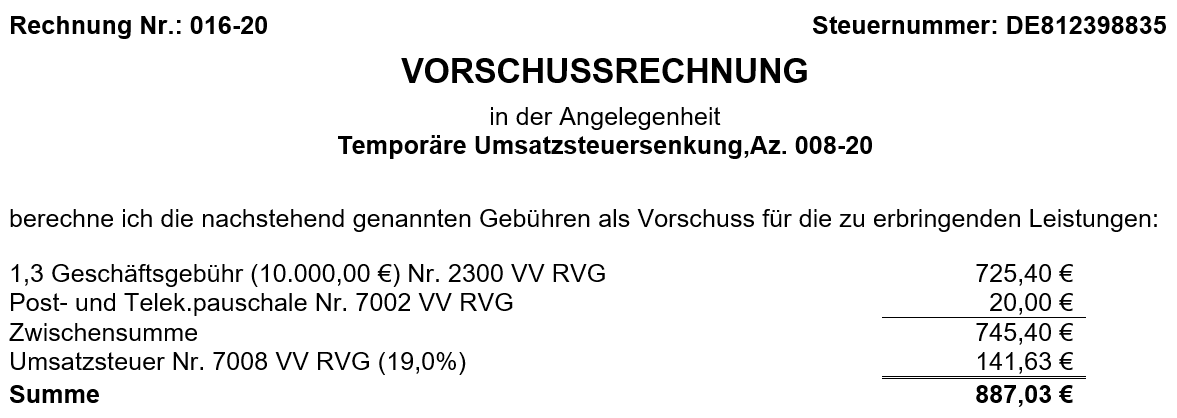

Schritt 6 - Die Vorschussrechnung ist erstellt

Auszug aus der Vorschussrechnung

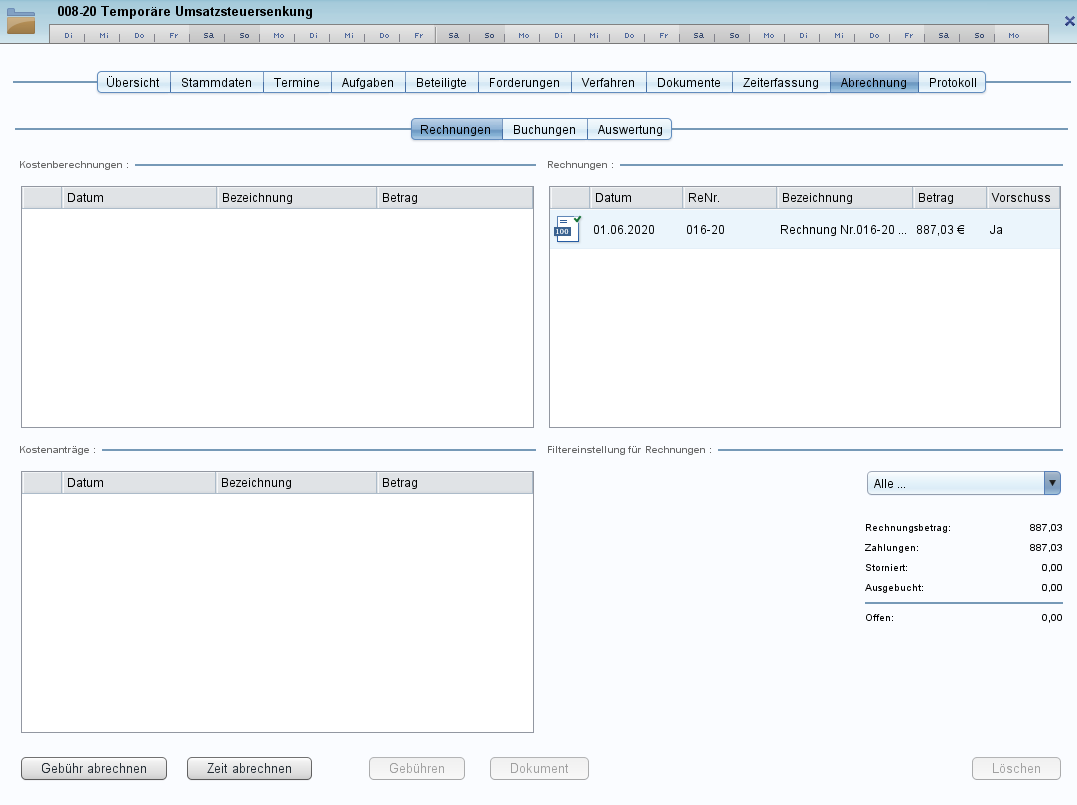

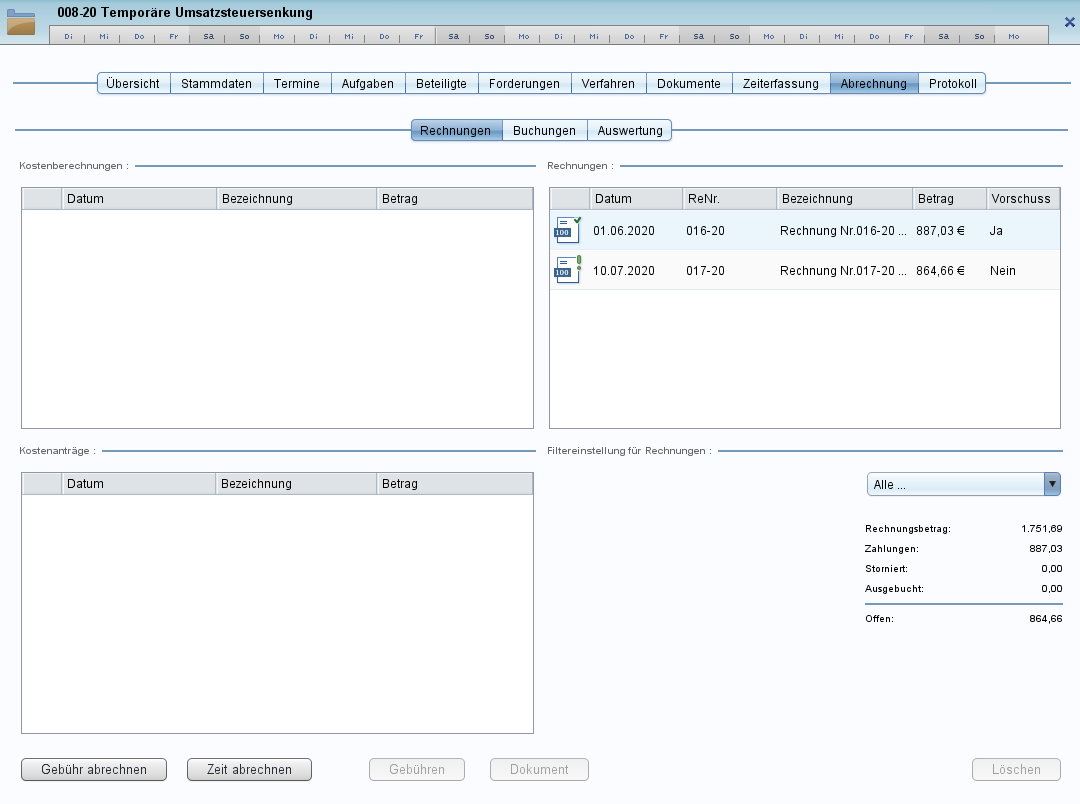

Akte nach der Erstellung der Vorschussrechnung

Zahlung der Vorschussrechnung

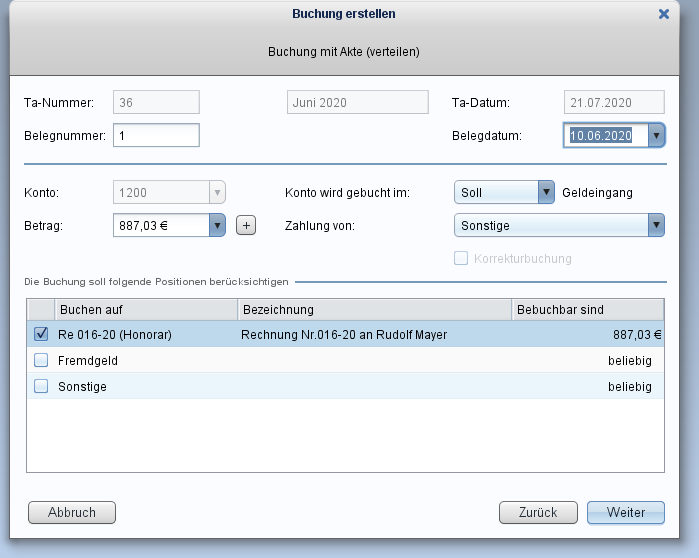

Schritt 1 - Buchung mit Akte

Schritt 2 - Eingabe der Teilbeträge

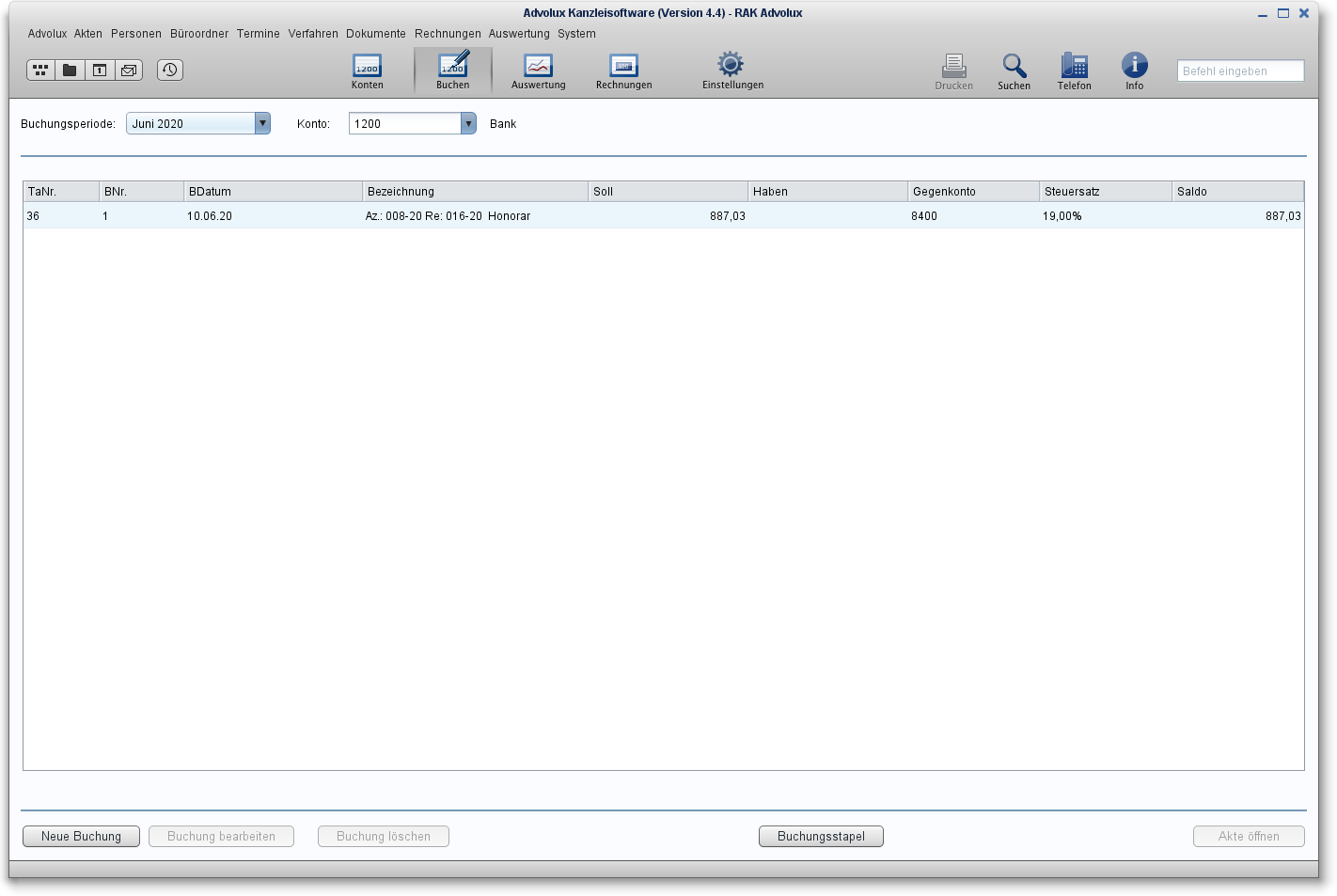

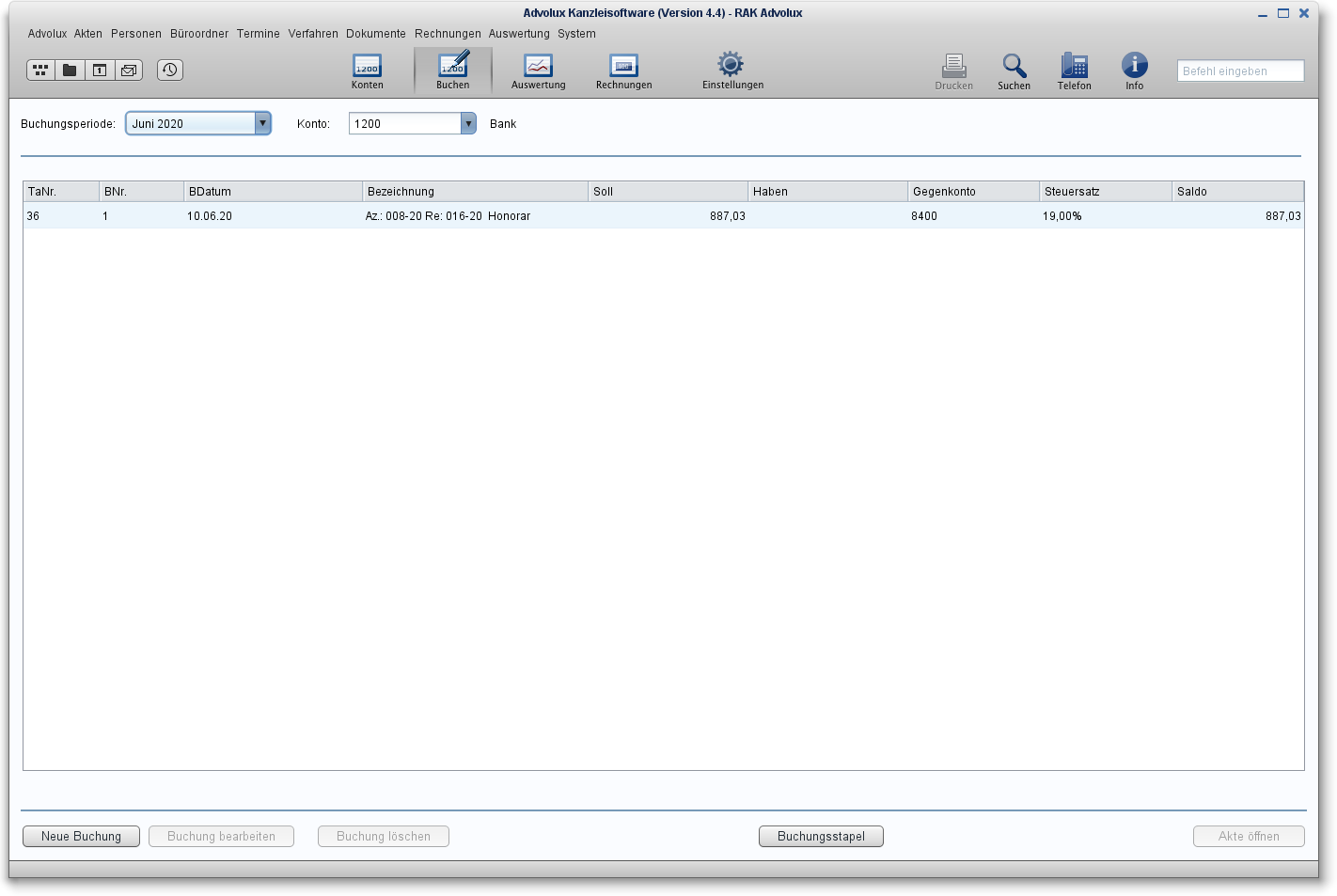

Schritt 3 - Zahlung wurde gebucht

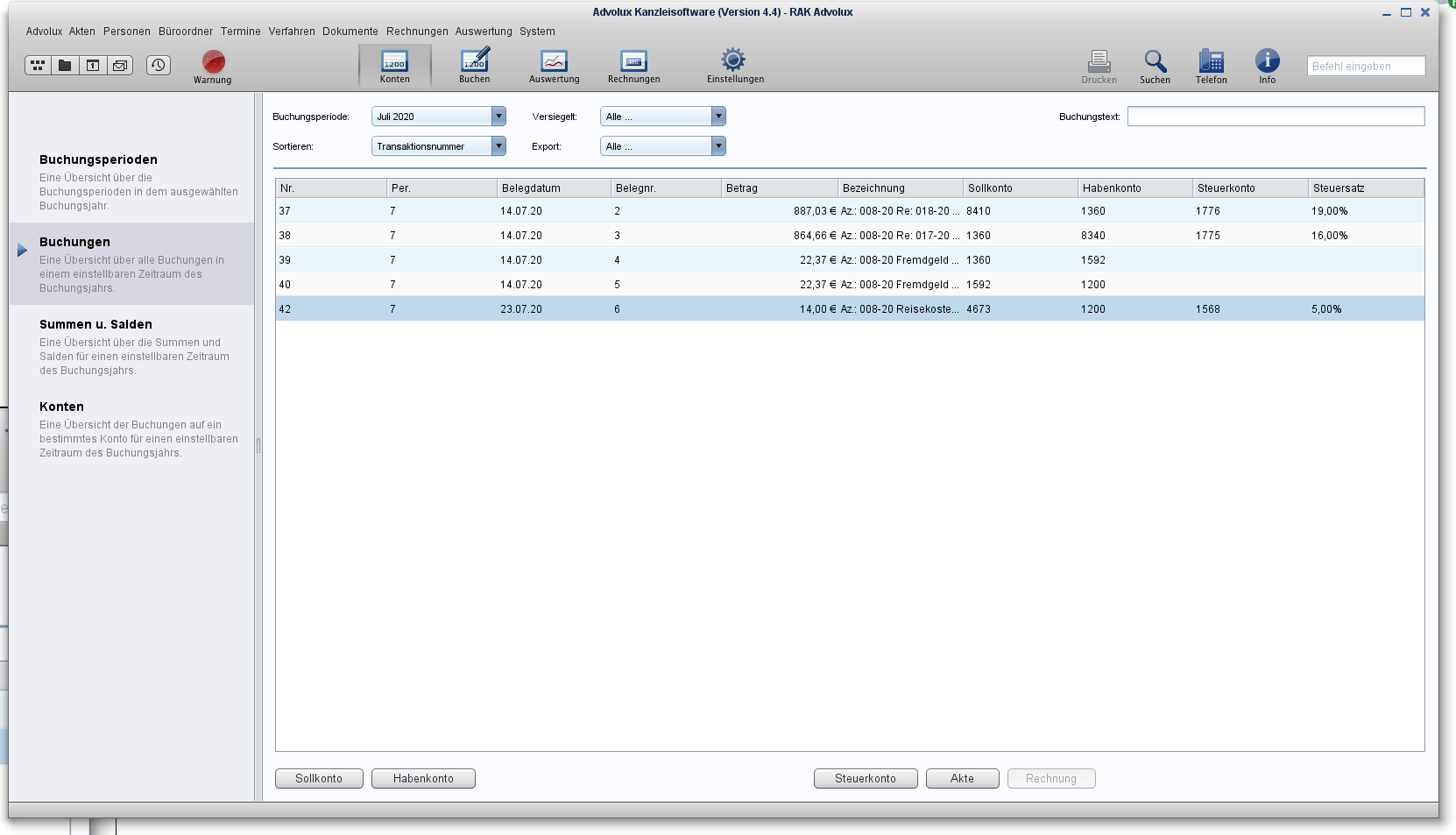

Auszug aus der Buchhaltung

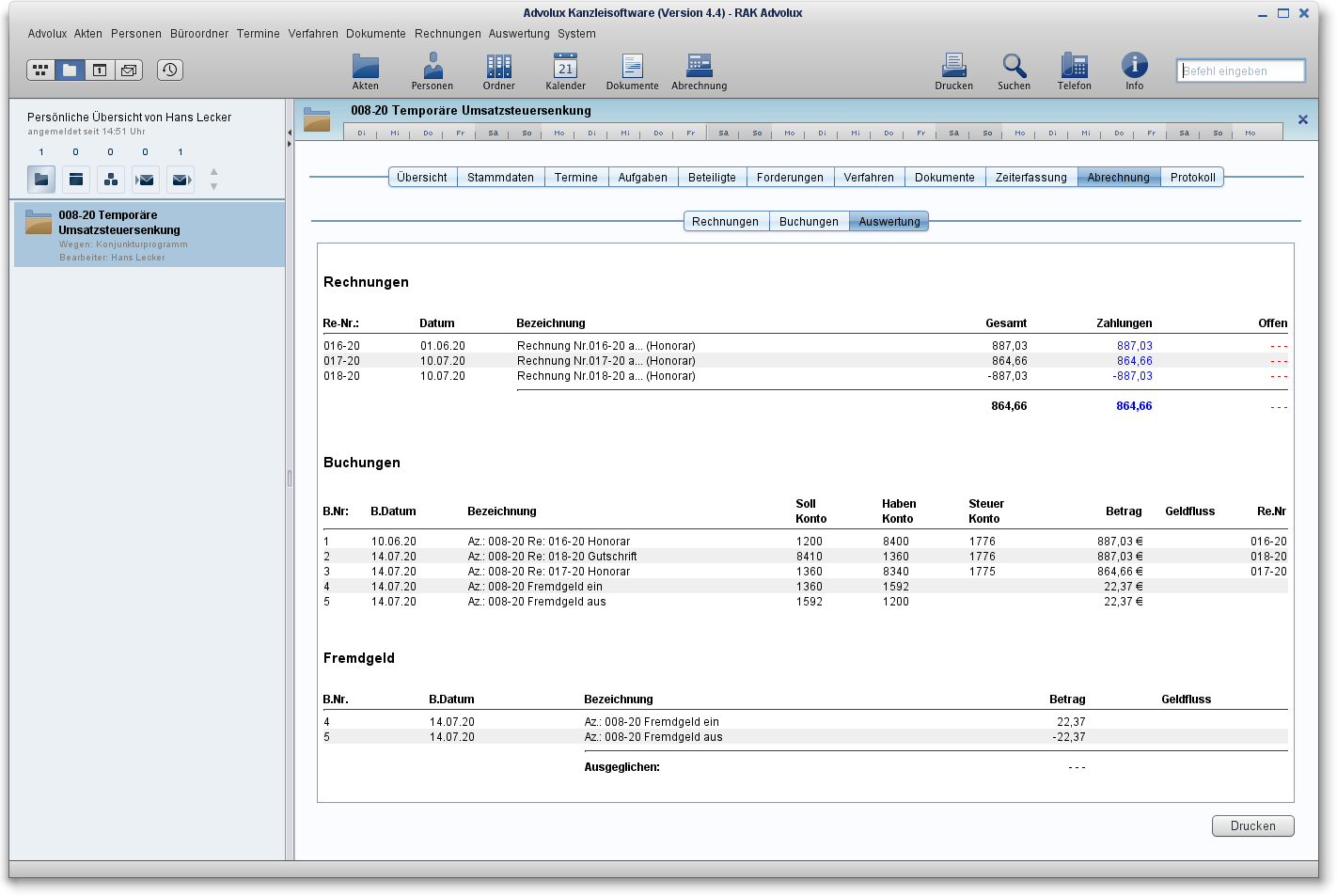

Auszug aus der Akte

Ausstellung der Schlussrechnung

Es wird eine Schlussrechnung mit nun 16% Umsatzsteuer ausgestellt. Bei der Erstellung der Schlussrechnung wird die vorhandene Vorschussrechnung nicht ausgewählt.

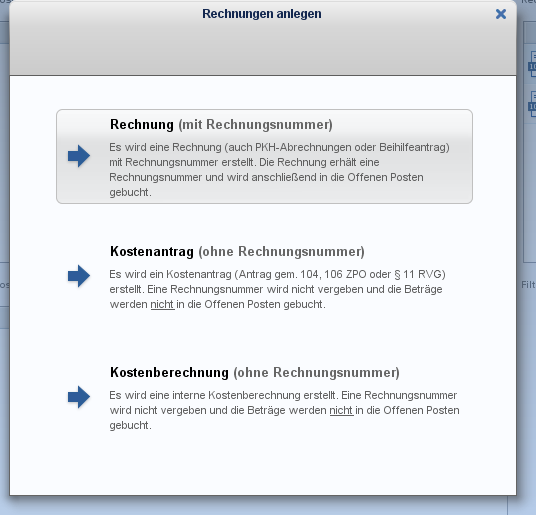

Schritt 1 - Rechnung anlegen

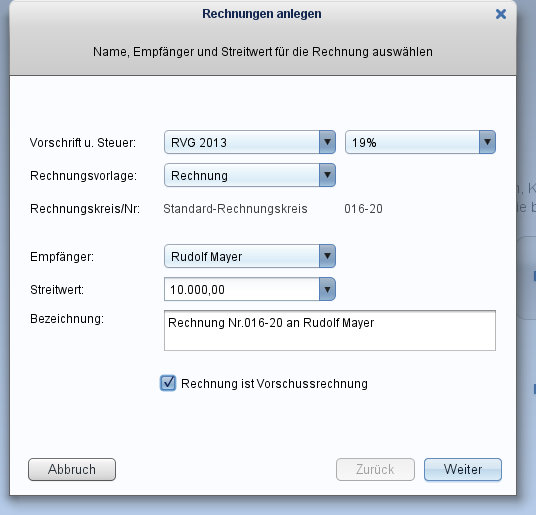

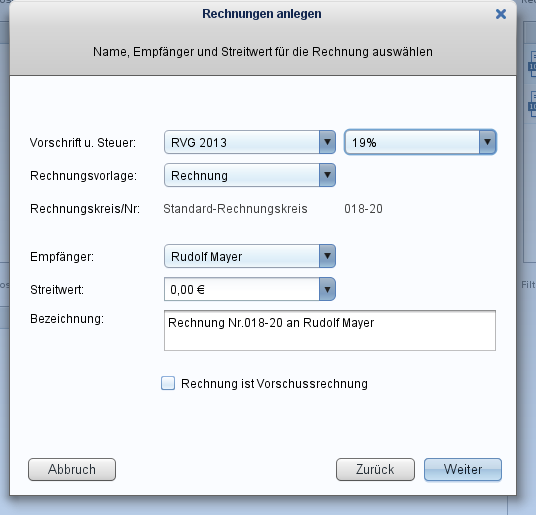

Schritt 2 - Eingabe des USt-Satzes, Name, Empfänger und Streitwert der Rechnung

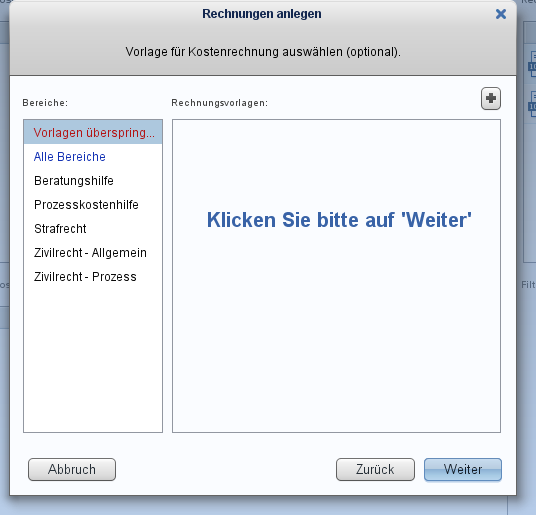

Schritt 3 - Vorlage für Kostenrechnung auswählen

Schritt 4 - Gebühren auswählen und bearbeiten

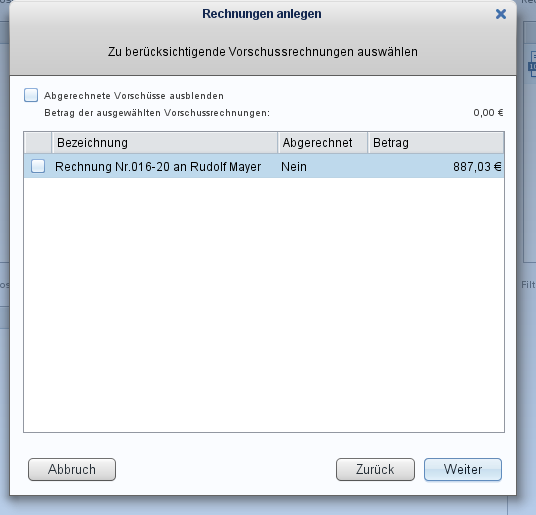

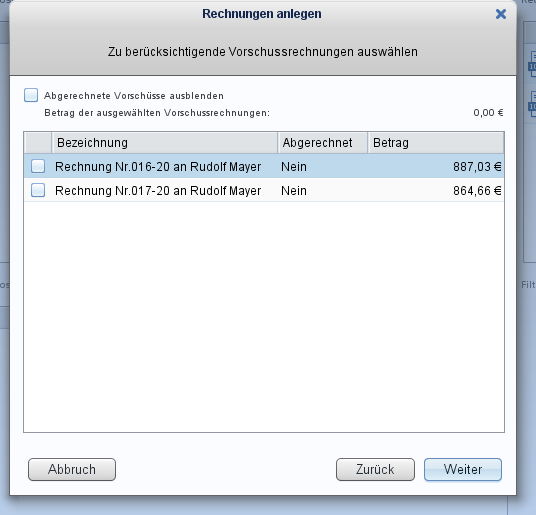

Schritt 5 - Keine Vorschussrechnung auswählen

Bitte darauf achten, dass hier die vorgeschlagene Vorschussrechnug nicht ausgewählt wird.

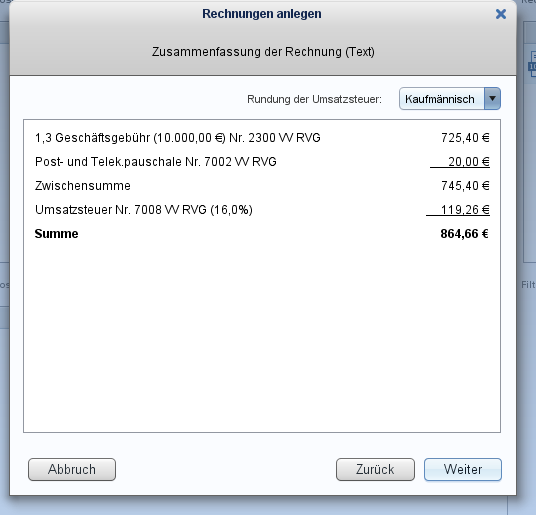

Schritt 6 - Zusammenfassung der Rechnung

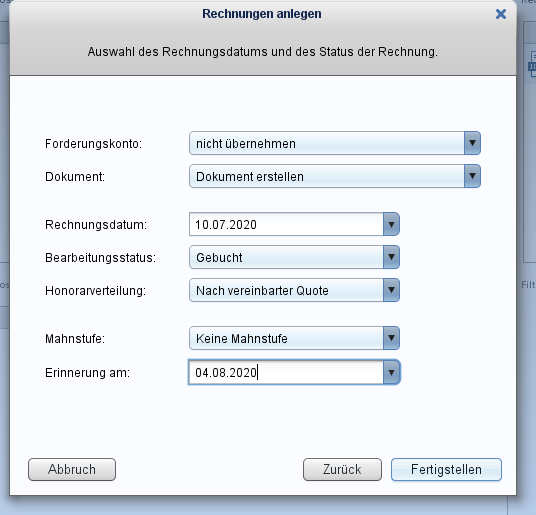

Schritt 7 - Auswahl des Rechnungsdatums und des Status der Rechnung

Schritt 8 - Schlussrechnung wurde erstellt

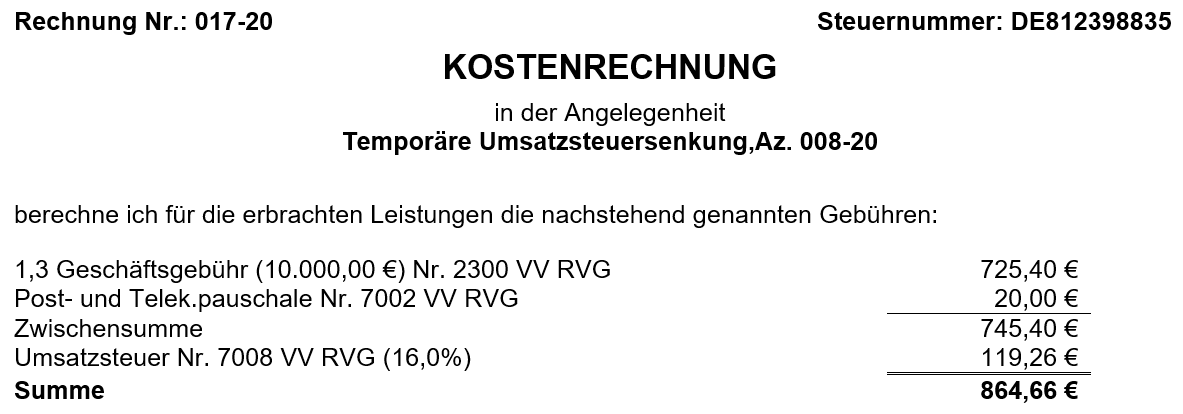

Auszug aus der Schlussrechnung

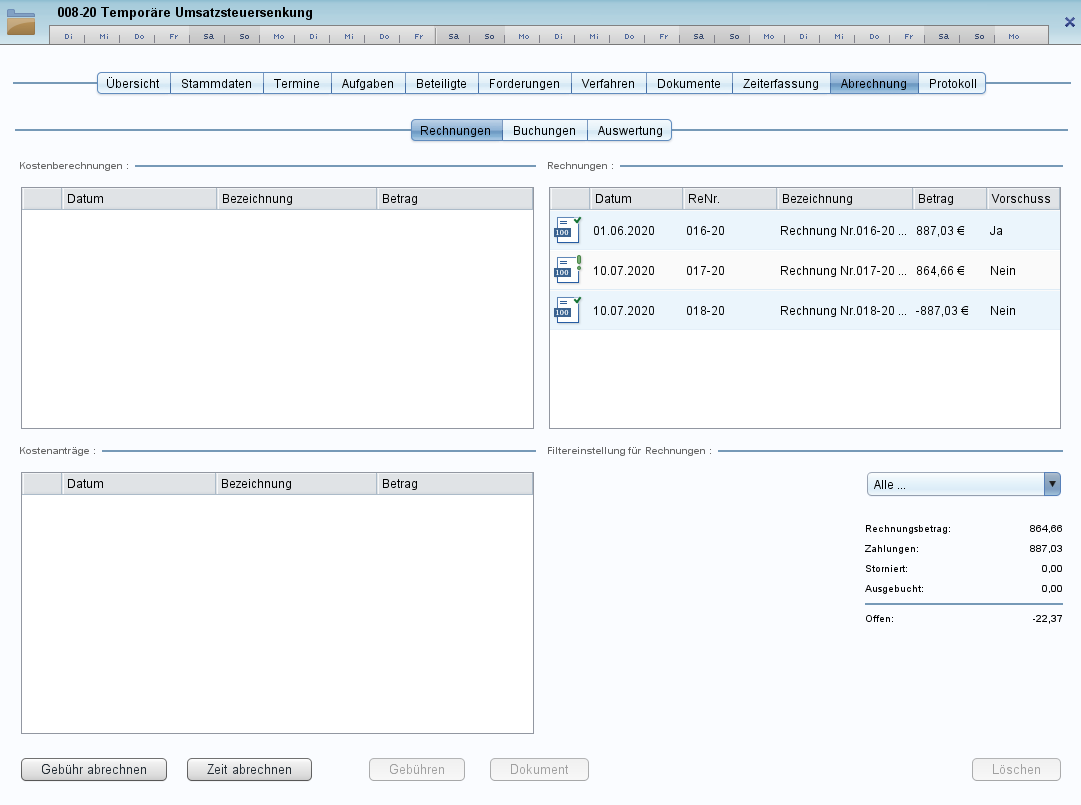

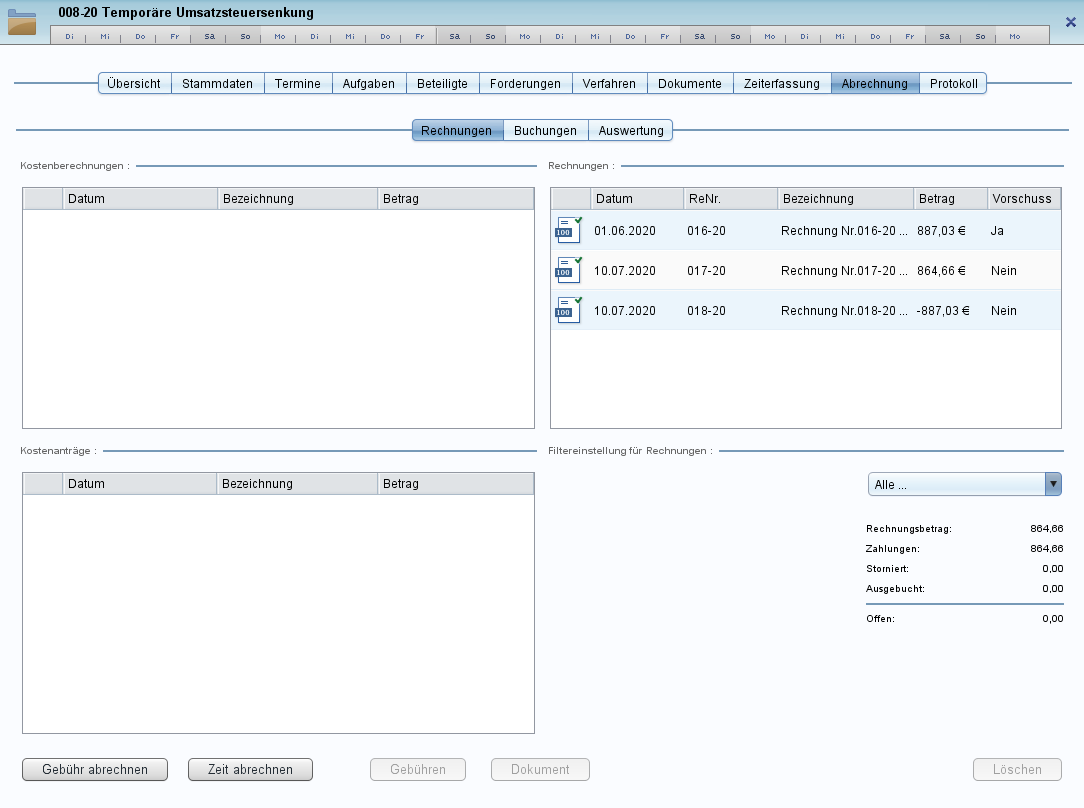

Auszug aus der Akte

Ausstellung einer Gutschrift für die Vorschussrechnung

Es wird eine Gutschriften-Rechnung in Höhe der Vorschussrechnung erstellt. Es wird für die Gutschriften-Rechnung der gleiche Umsatzsteuersatz wie bei der Vorschussrechnung gewählt.

Schritt 1 - Gutschriften-Rechnung anlegen

Schritt 2 - Eingabe des USt-Satzes, Name, Empfänger und Streitwert für die Gutschriften-Rechnung

Es muss der gleiche Umsatzsteuersatz wie bei der Vorschussrechnung gewählt werden. Da die Vorschussrechnung mit 19% ausgestellt wurde, wird auch 19% für die Gutschriften-Rechnung verwendet.

Schritt 3 - Vorlage überspringen

Schritt 4 - Gebühren auswählen und bearbeiten

Auf "Neue Gebühr" klicken.

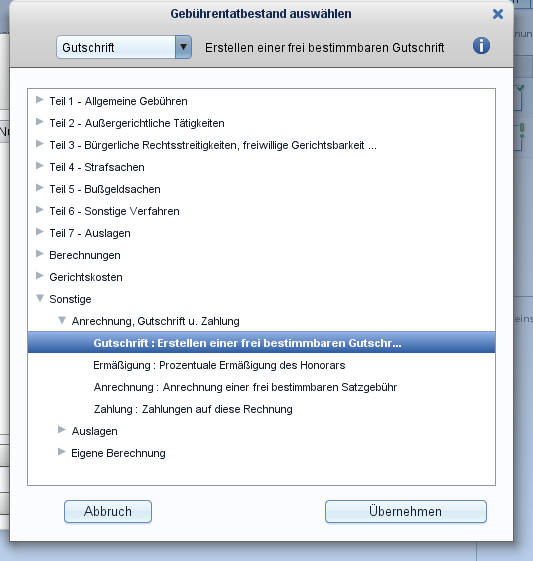

Schritt 5 - Gutschrift auswählen

Wählen Sie die oben angezeigte Position aus und klicken Sie auf „Übernehmen“.

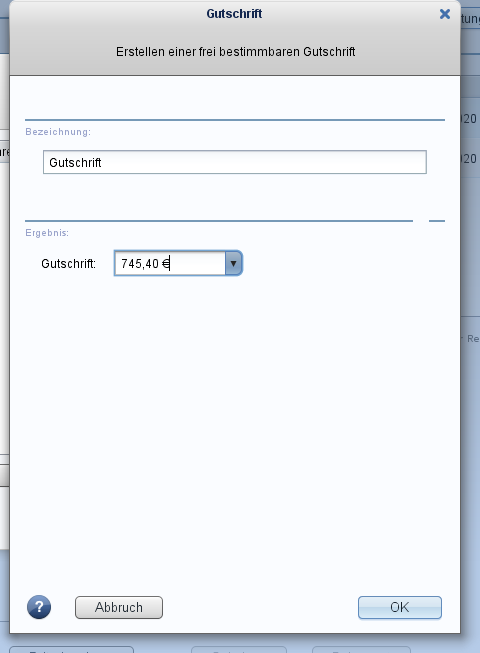

Schritt 6 - Wert für Gutschrift eingeben

Geben Sie den Netto-Betrag Ihrer Gutschriften-Rechnung ein. Dieser muss in der Höhe dem Netto-Betrag Ihrer Vorschuss-Rechnung entsprechen.

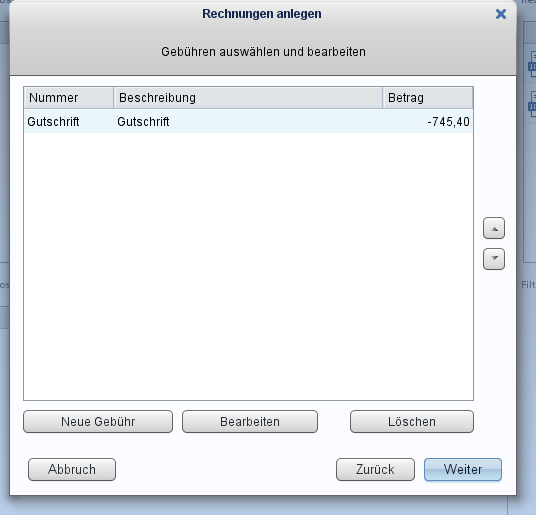

Schritt 7 - Position für Gutschrift

Schritt 8 - Keine Vorschussrechnung auswählen

Es darf keine Rechnung zur Anrechnung ausgewählt werden.

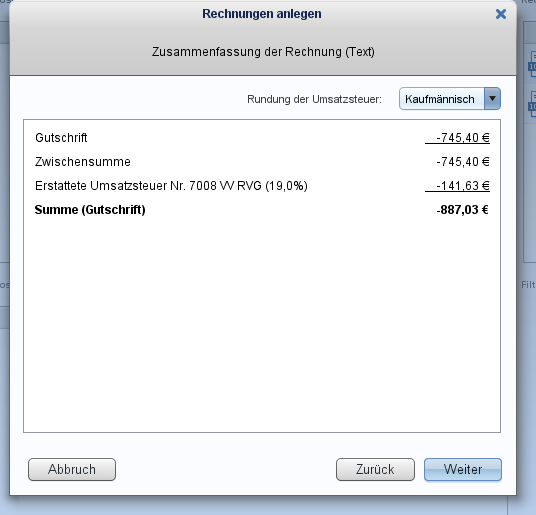

Schritt 9 - Zusammenfassung der Gutschrift

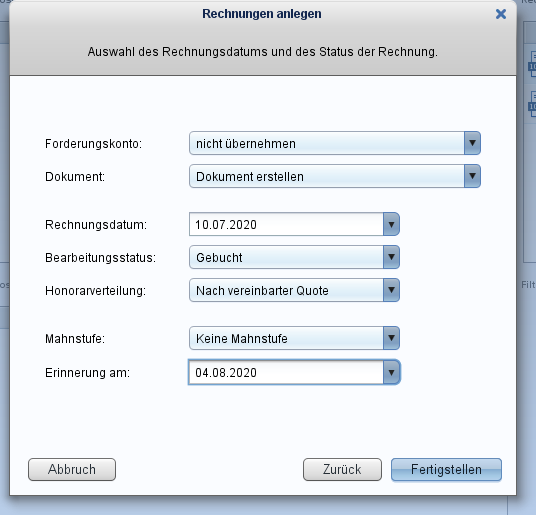

Schritt 10 - Auswahl des Rechnungsdatums

Verwenden Sie bei "Rechnungsdatum" das Datum der Schlussrechnung.

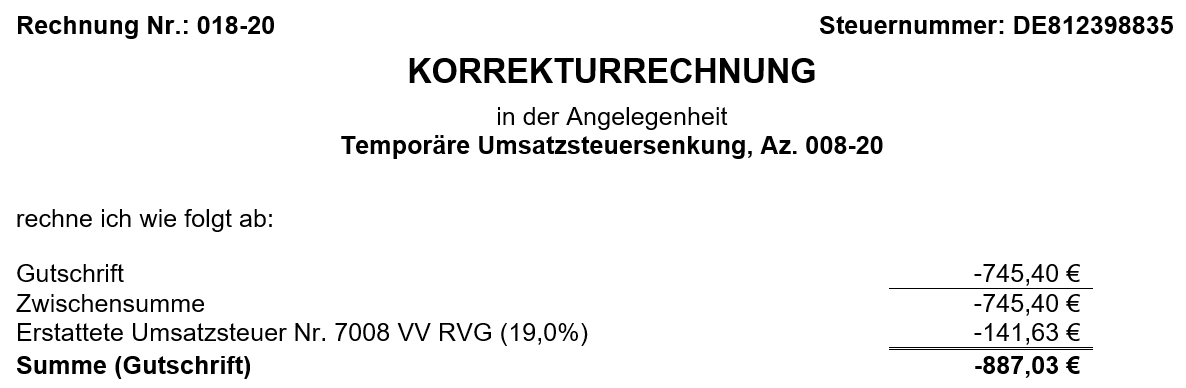

Schritt 11 - Gutschrift ist nun erstellt

Auszug aus der Gutschriften-Rechnung

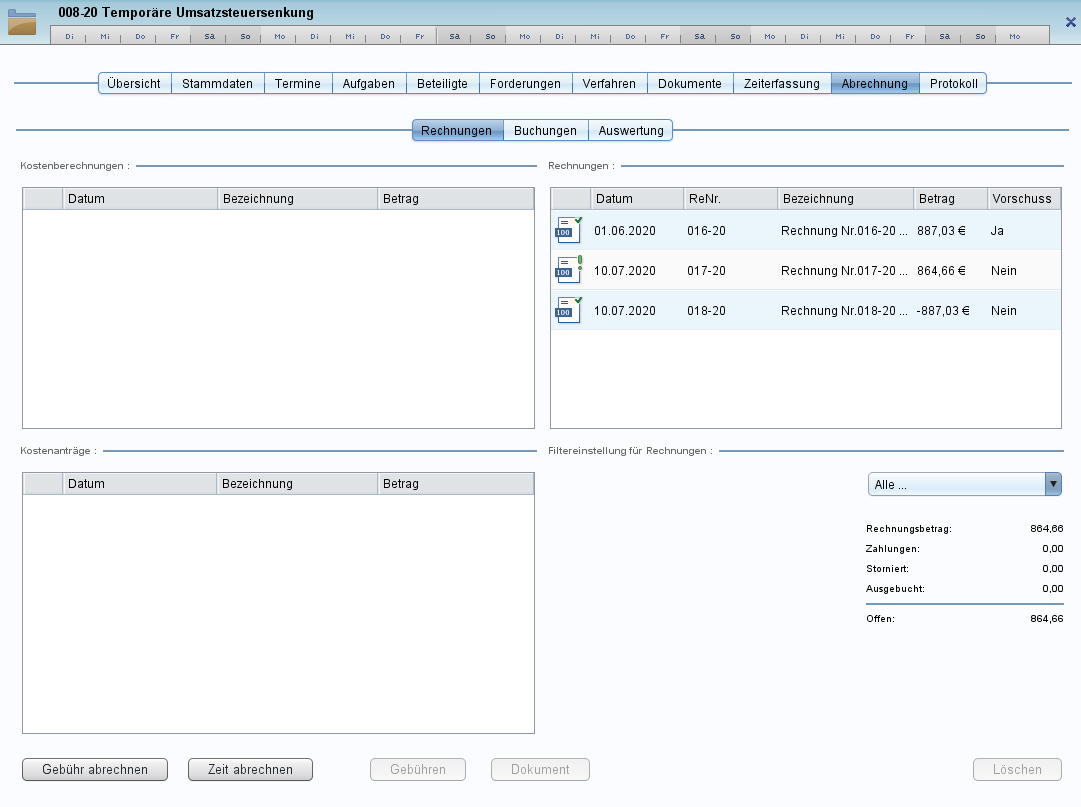

Auszug aus der Akte

Aufgrund der Reduzierung des Umsatzsteuersatzes hat sich ein negativer offener Betrag ergeben.

Buchung des Zahlungsvorgangs für Ausgleich der Gutschriften-Rechnung

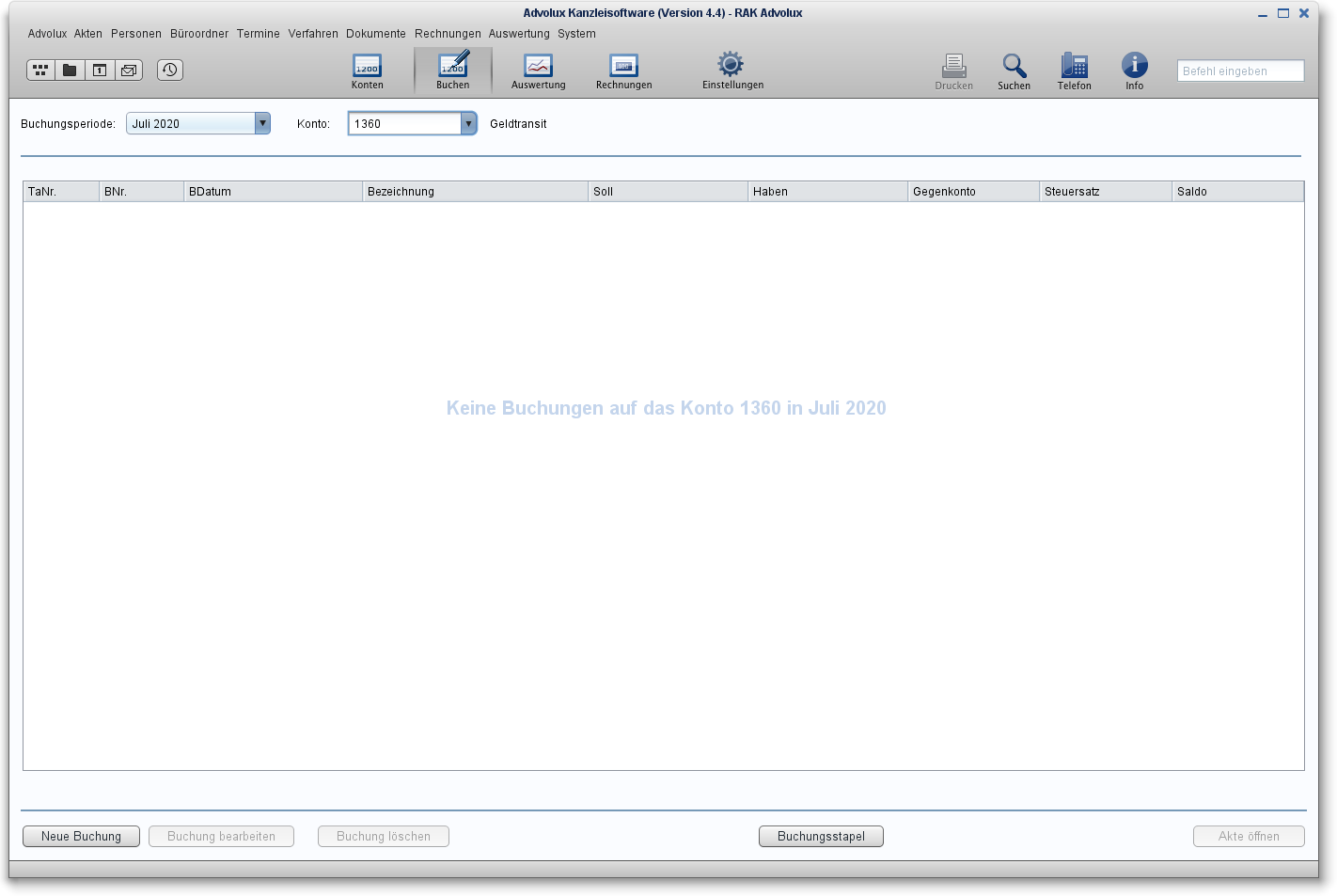

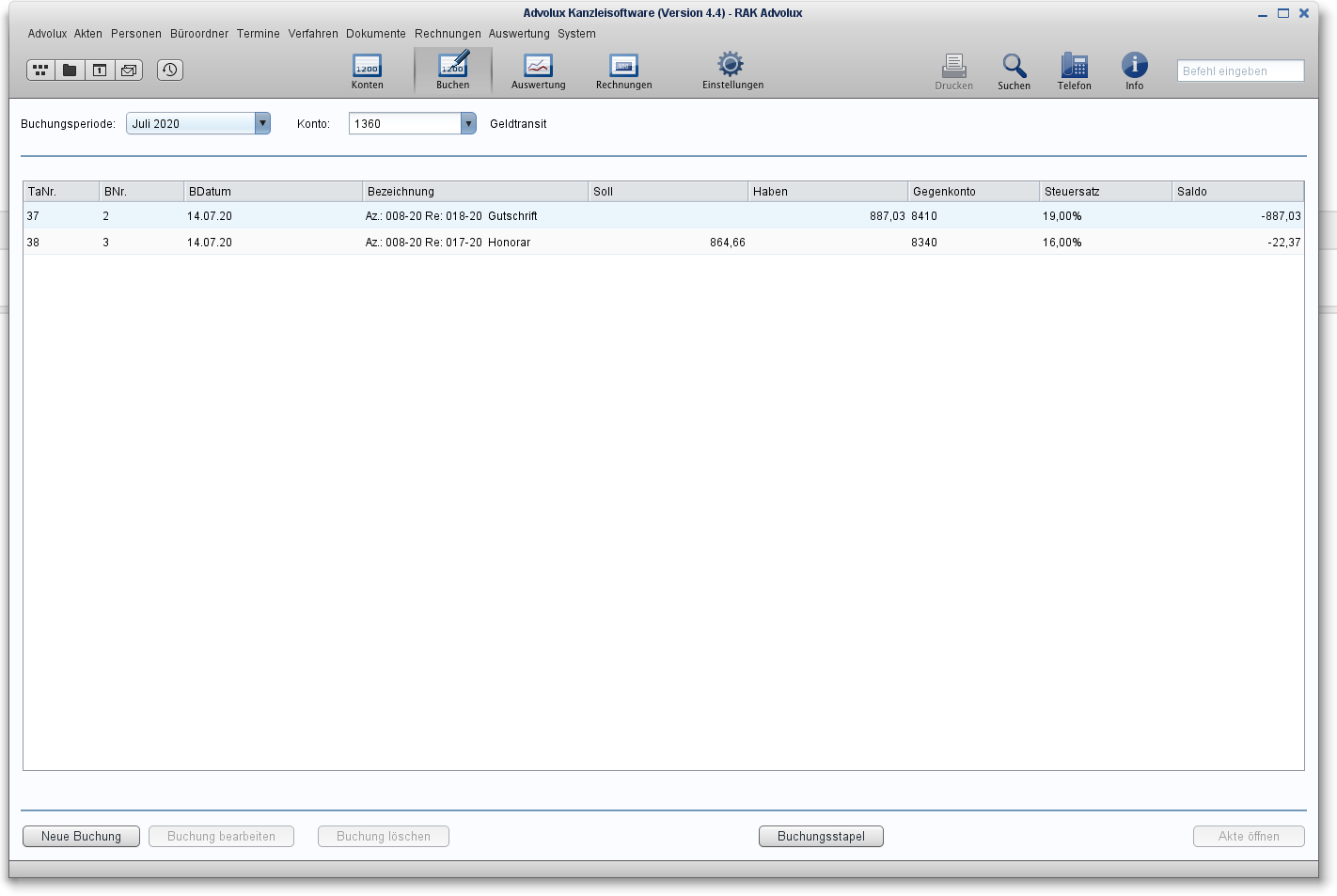

Schritt 1 - Konto 1360 Geldtransit in der Buchhaltung auswählen

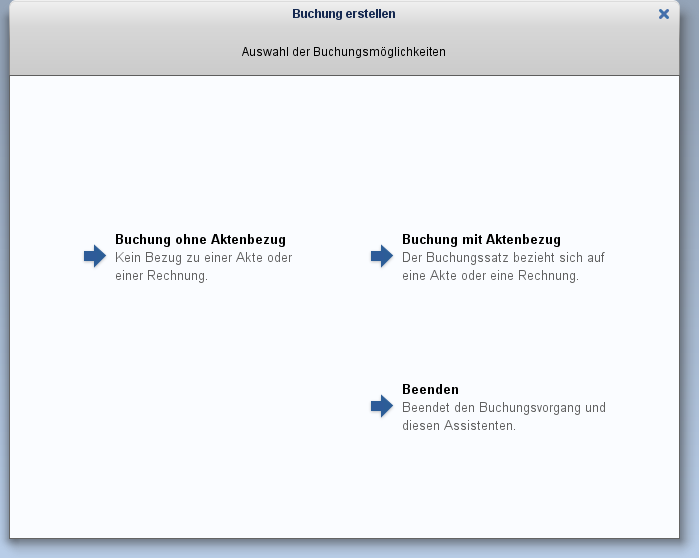

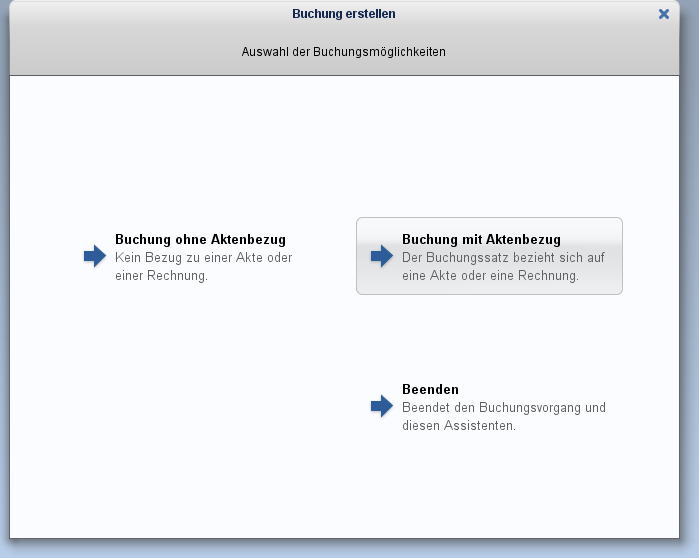

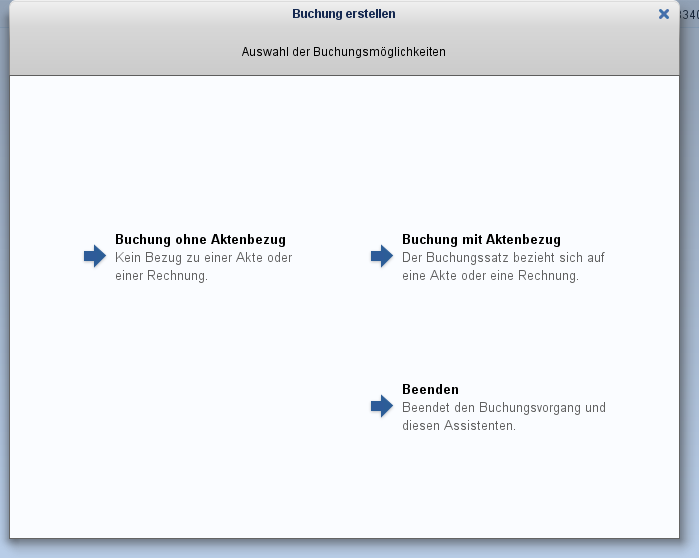

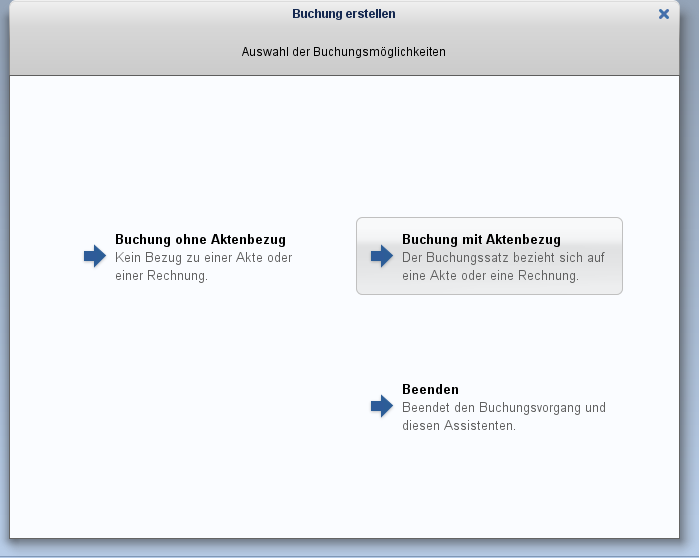

Schritt 2 - Buchung mit Aktenbezug

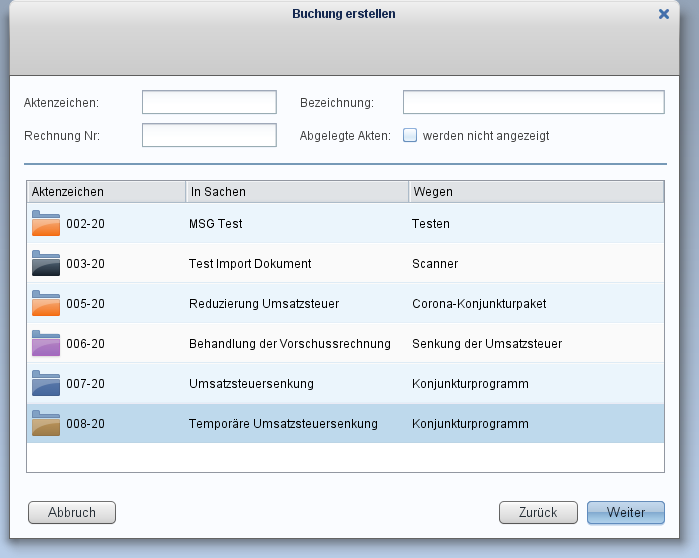

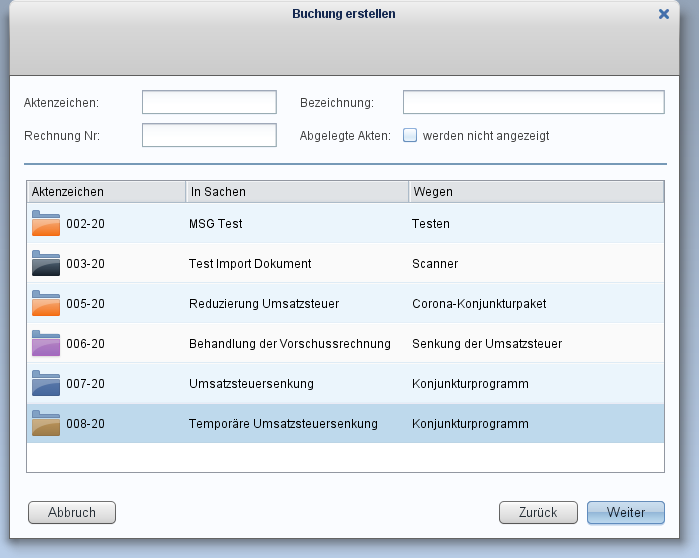

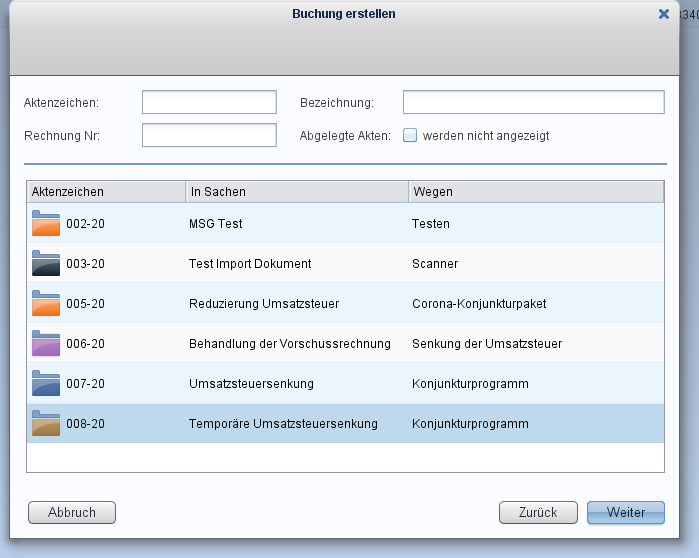

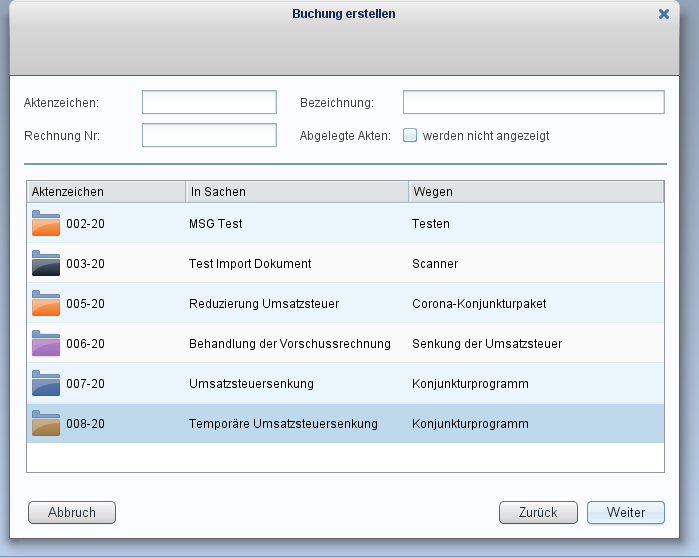

Schritt 3 - Betreffende Akte auswählen

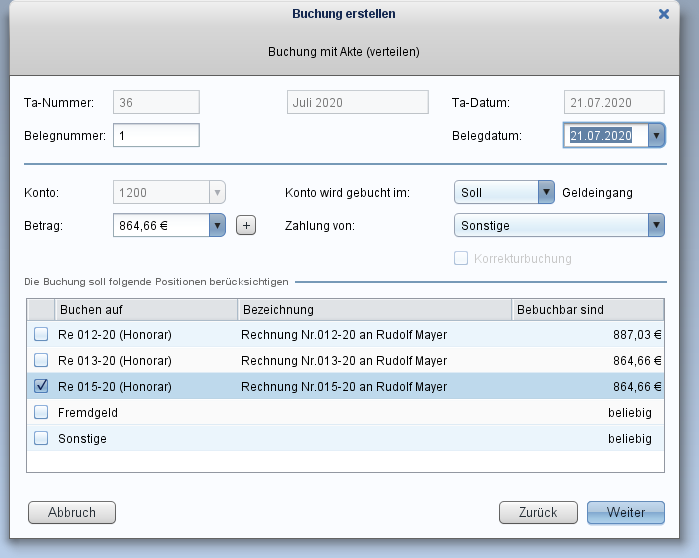

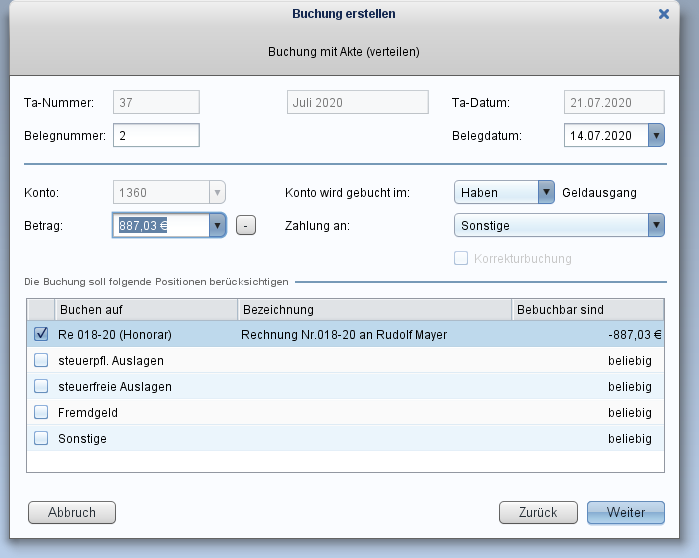

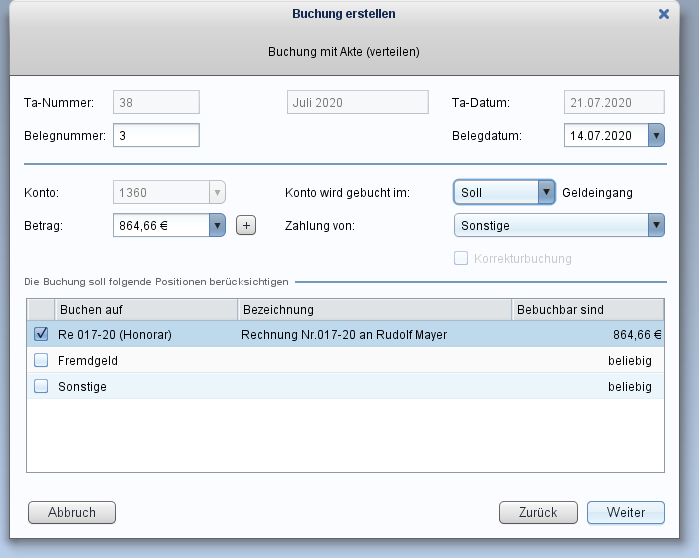

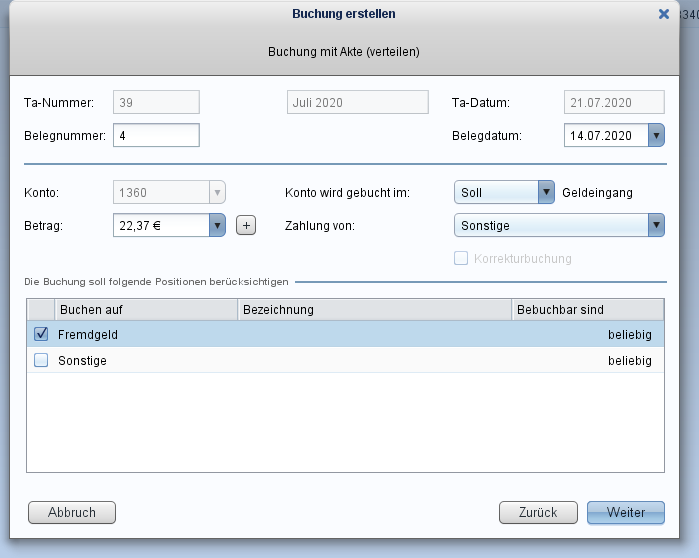

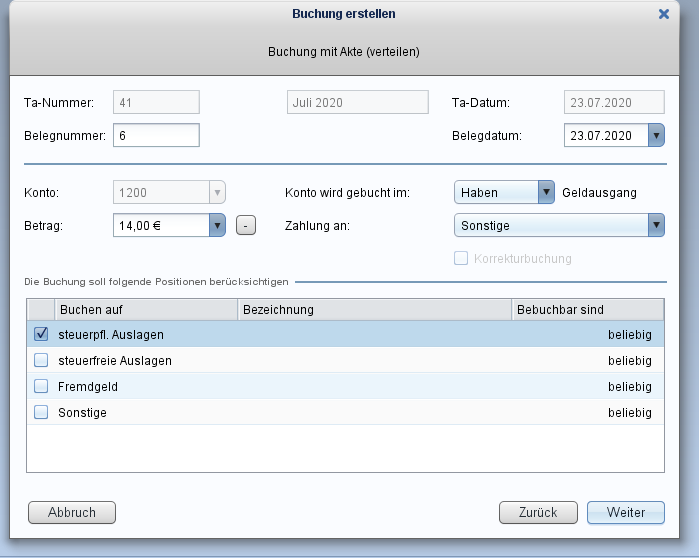

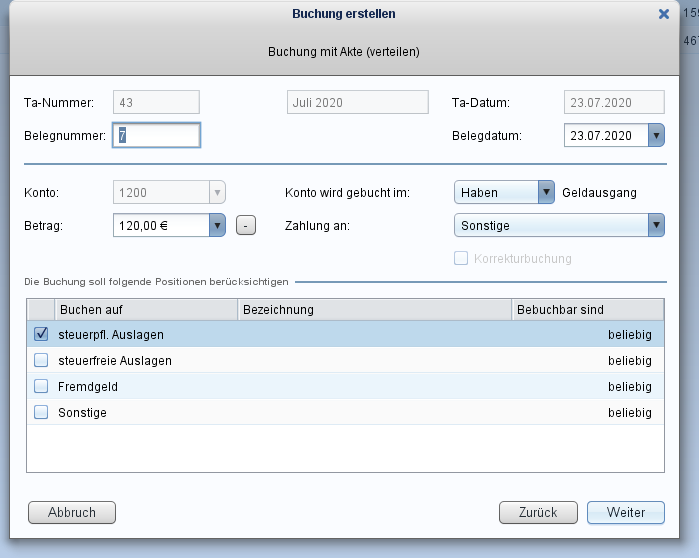

Schritt 4 - Buchung mit Akte - Ausgleich der Gutschriften-Rechnung

Hinter dem Eingabefeld Betrag zunächst auf den Buttonklicken. Es wird nun die Position mit der Gutschriften-Rechnung angezeigt.

Den Betrag der Gutschriften-Rechnung bei Betrag eingeben.

Position der Gutschriften-Rechnung auswählen.

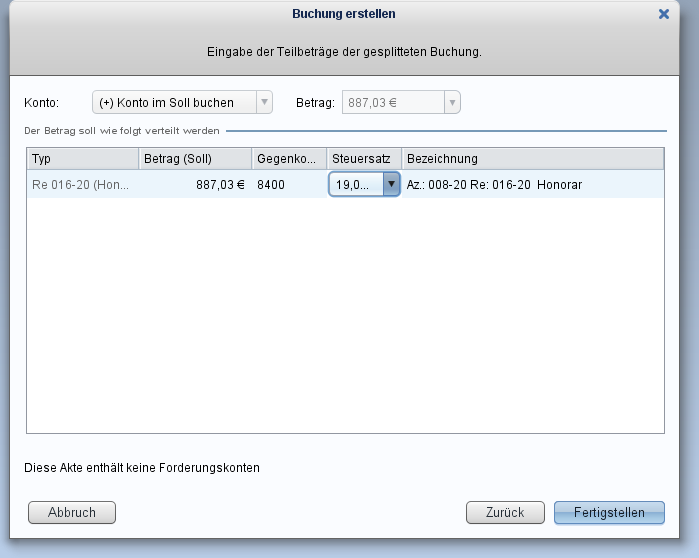

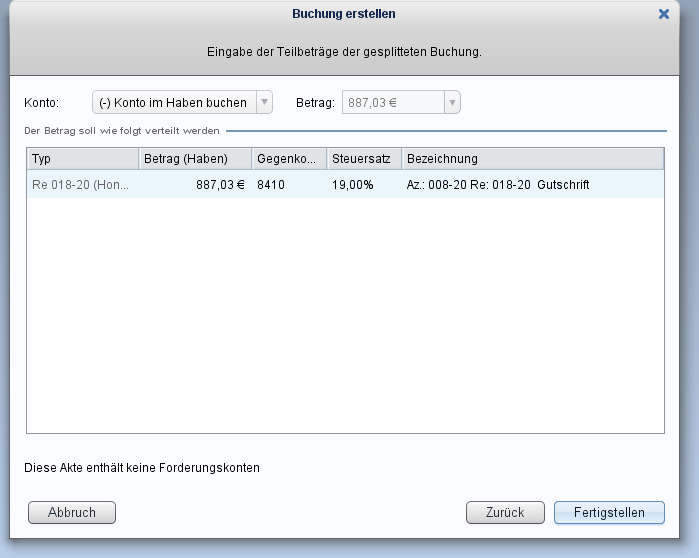

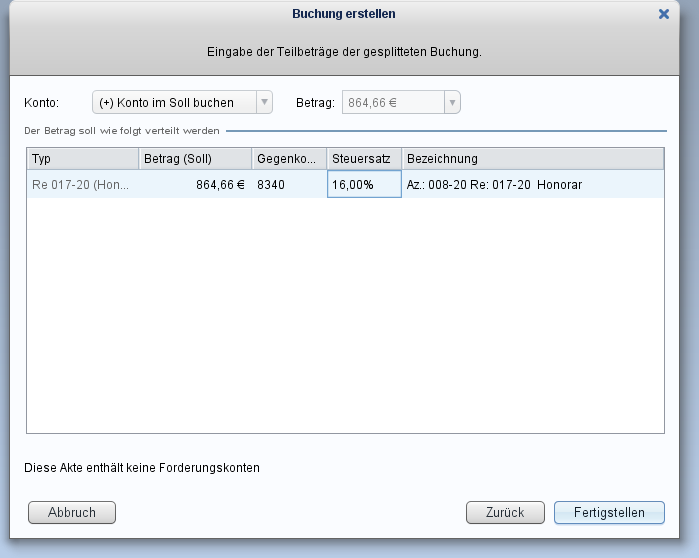

Schritt 5 - Eingabe der Buchungszeile mit Gegenkonto

Es ist wichtig, dass im Zeitraum 1.7.2020 und 31.12.2020 das Erlöskonto 8410 mit 19% USt verwendet wird, da sich das Zahlungsdatum im Zeitraum 1.7.2020 bis 31.12.2020 befindet. Das Erlöskonto 8400 darf in diesem Zeitraum nicht für Sachverhalte mit 19% USt verwendet werden.

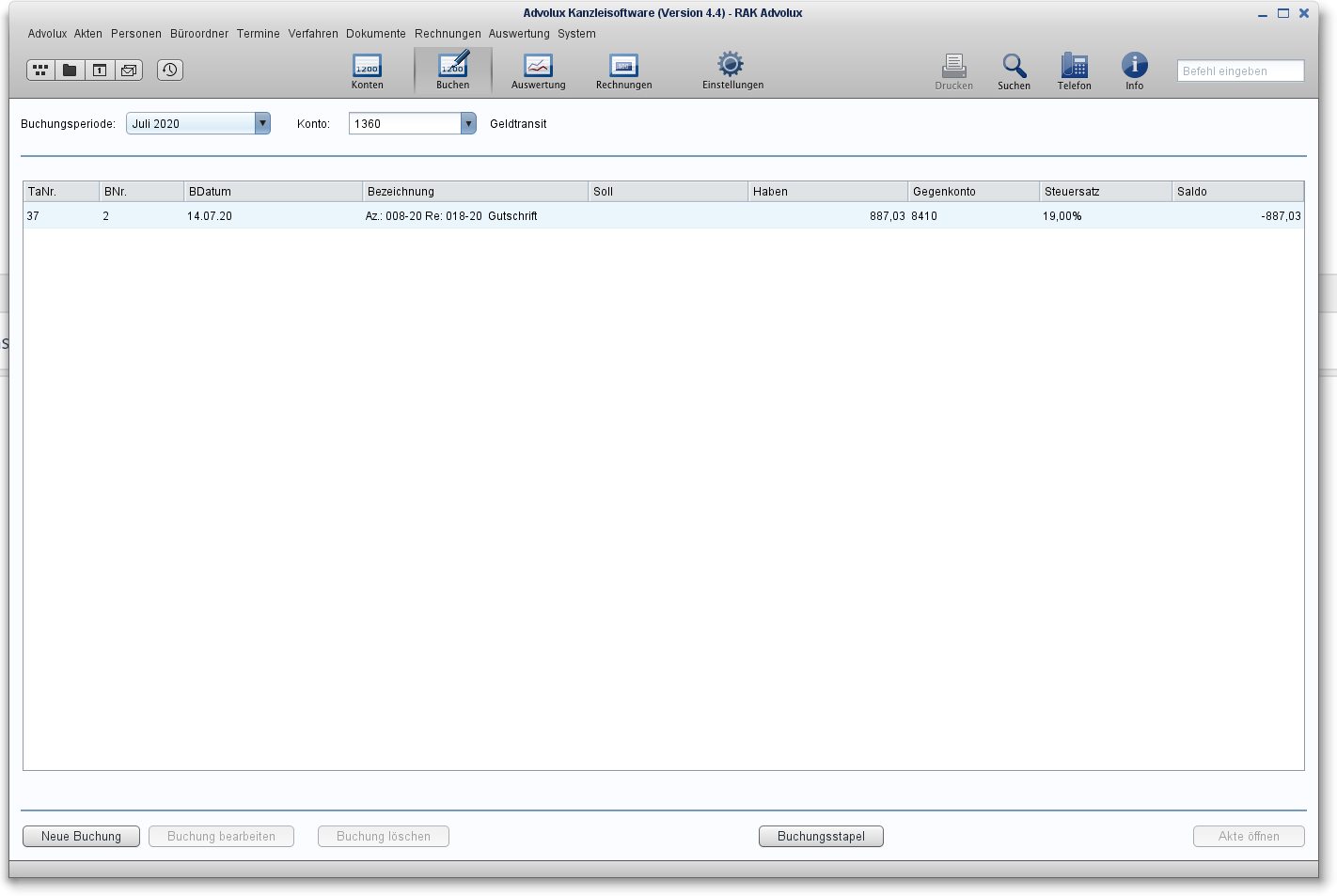

Schritt 6 - Ausgleich der Gutschriften-Rechnung wurde auf 1360 Geldtransit durchgeführt

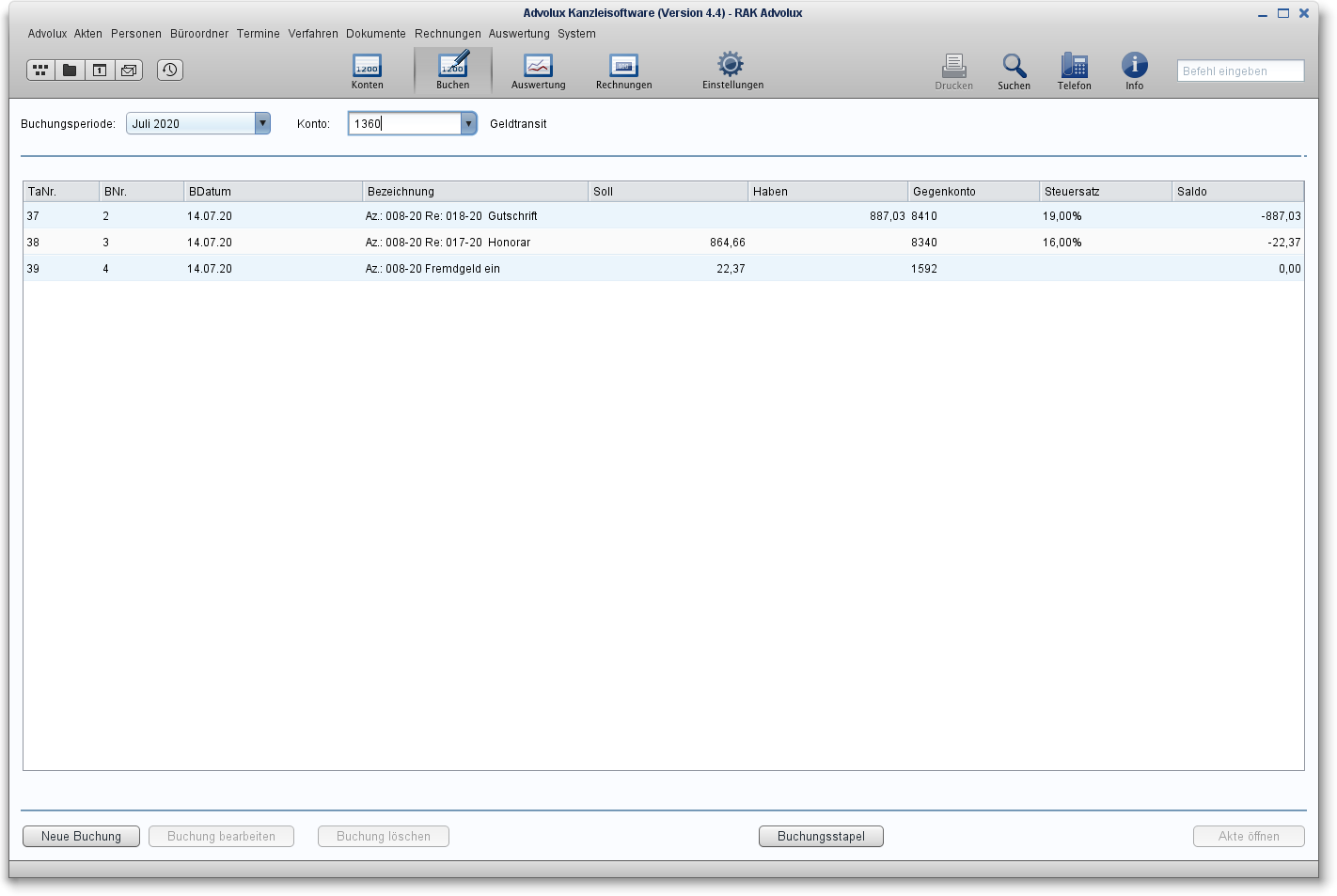

Auszug von Konto 1360 Geldtransit

Auszug aus der Akte

Buchung des Zahlungsvorgangs für Ausgleich der Schlussrechnung

Schritt 1 - Buchung mit Aktenbezug

Schritt 2 - Betreffende Akte auswählen

Schritt 3 - Buchung erstellen

Betrag der Schlussrechnung bei Betrag eingeben.

Schritt 4 - Eingabe der Buchungszeile

Für die Buchung eine Zahlung auf eine Rechnung mit 16% USt. ist das Konto 8340 vorgesehen.

Schritt 5 - Zahlungseingang auf Schlussrechnung ist nun durchgeführt

Auszug von Konto 1360 Geldtransit

Auszug aus der Akte

Buchung des Zahlungsvorgangs des Restbetrages als Fremdgeld

Schritt 1 - Buchung mit Aktenbezug

Schritt 2 - Betreffende Akte auswählen

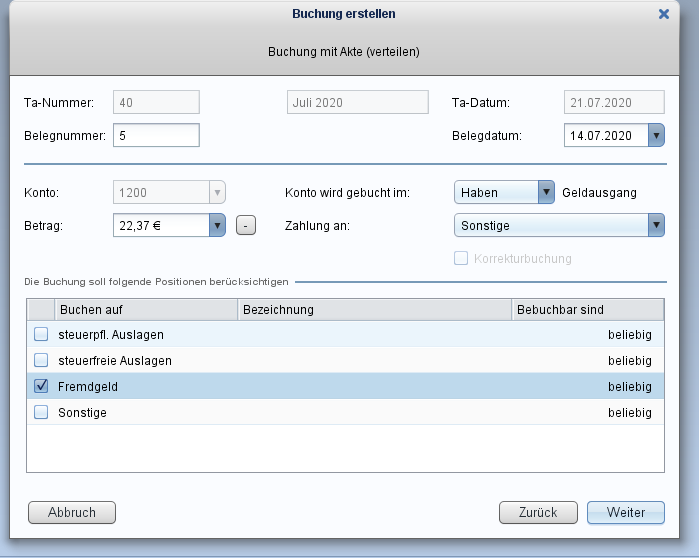

Schritt 3 - Buchung erstellen

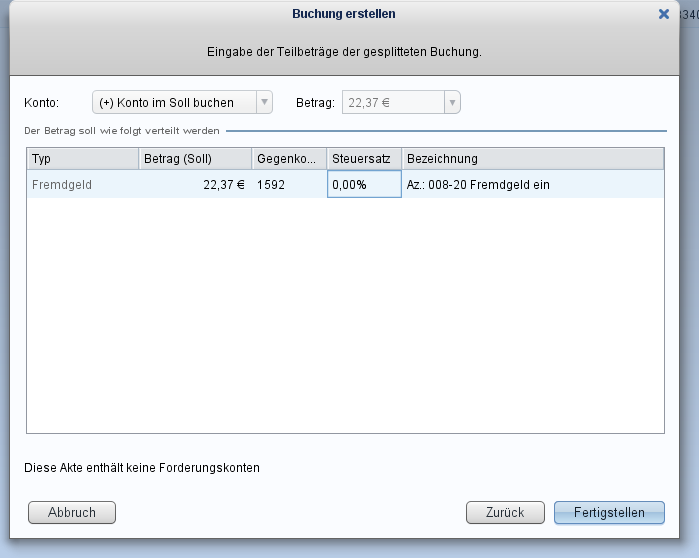

Restbetrag in Höhe von 22,37 € auf Fremdgeld buchen.

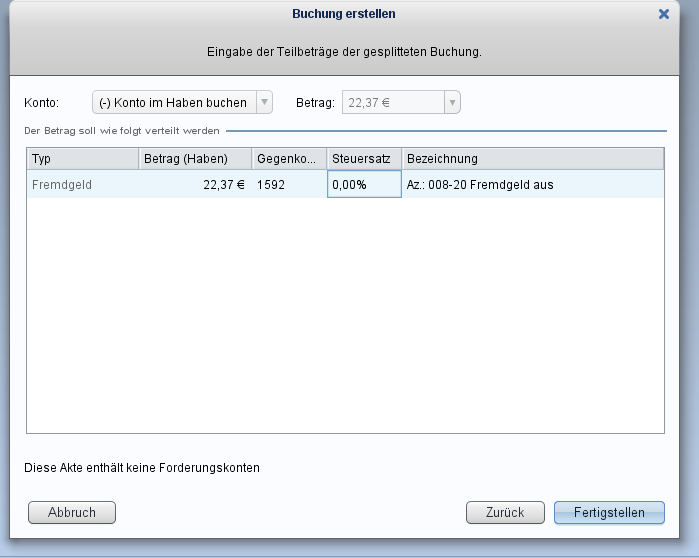

Schritt 4 - Eingabe der Buchungszeile

Es ist wird das Fremdgeld Konto 1592 verwendet.

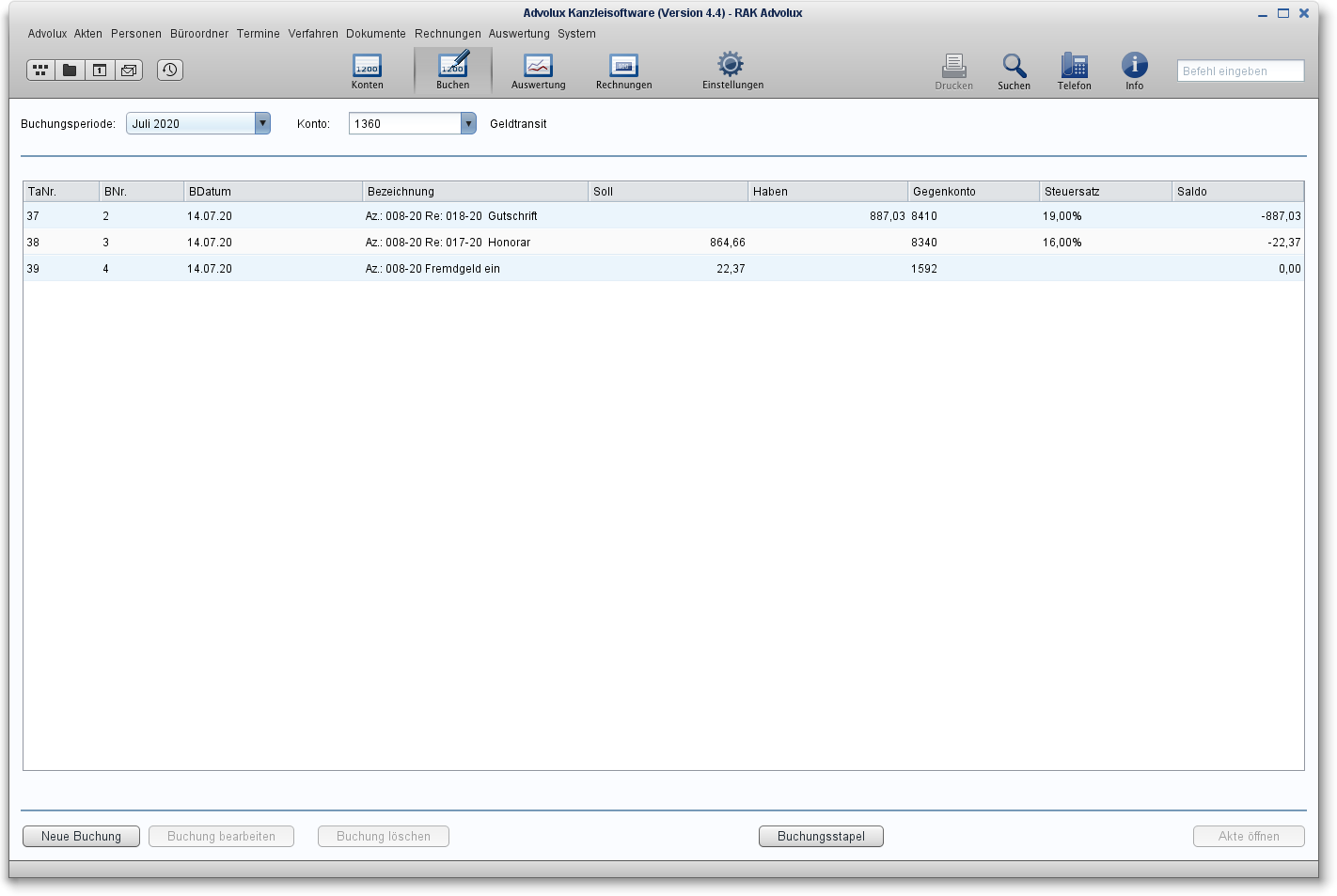

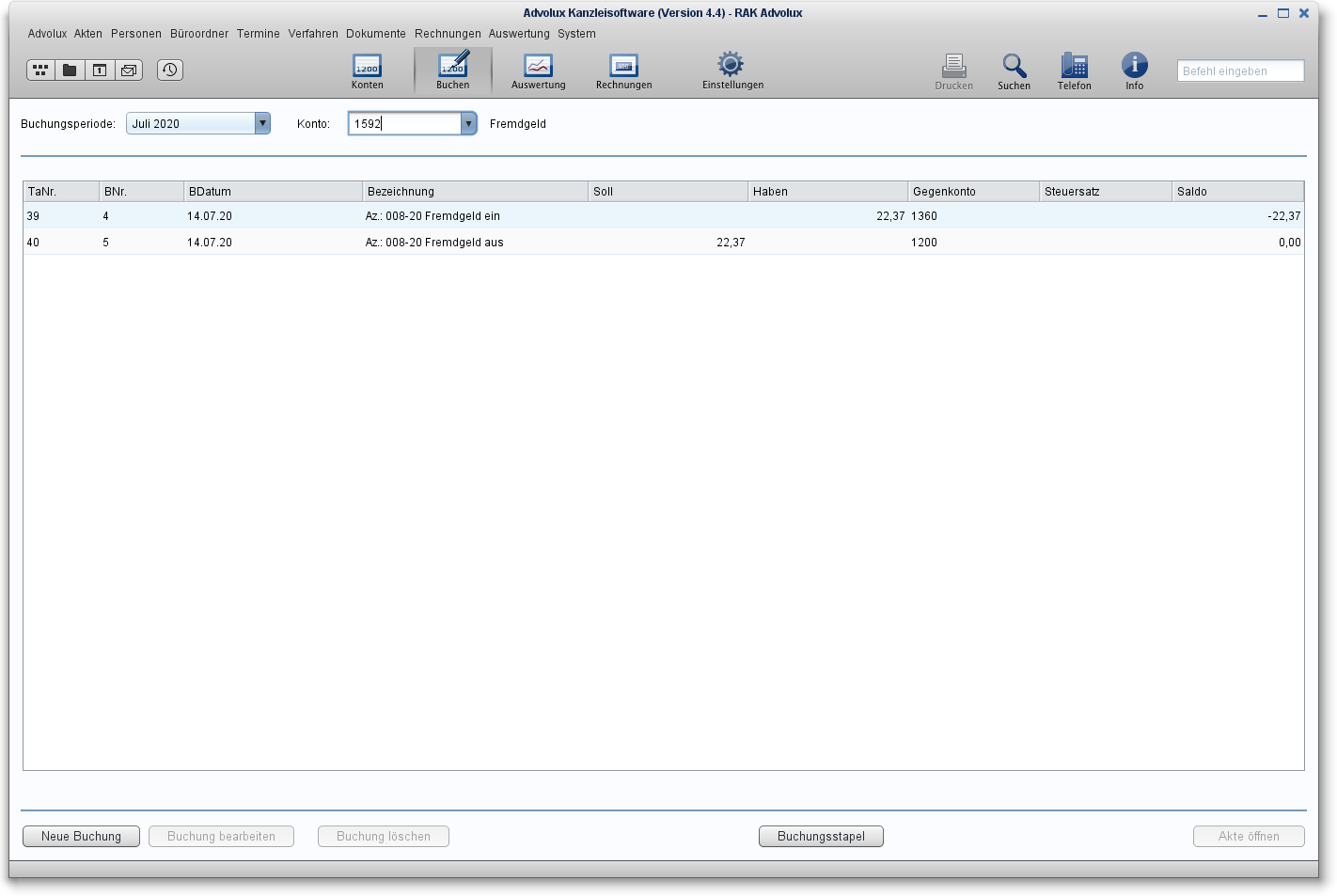

Schritt 5 - Buchung des Restbetrages auf Fremdgeld ist durchgeführt

Auszug von Konto 1360 Geldtransit

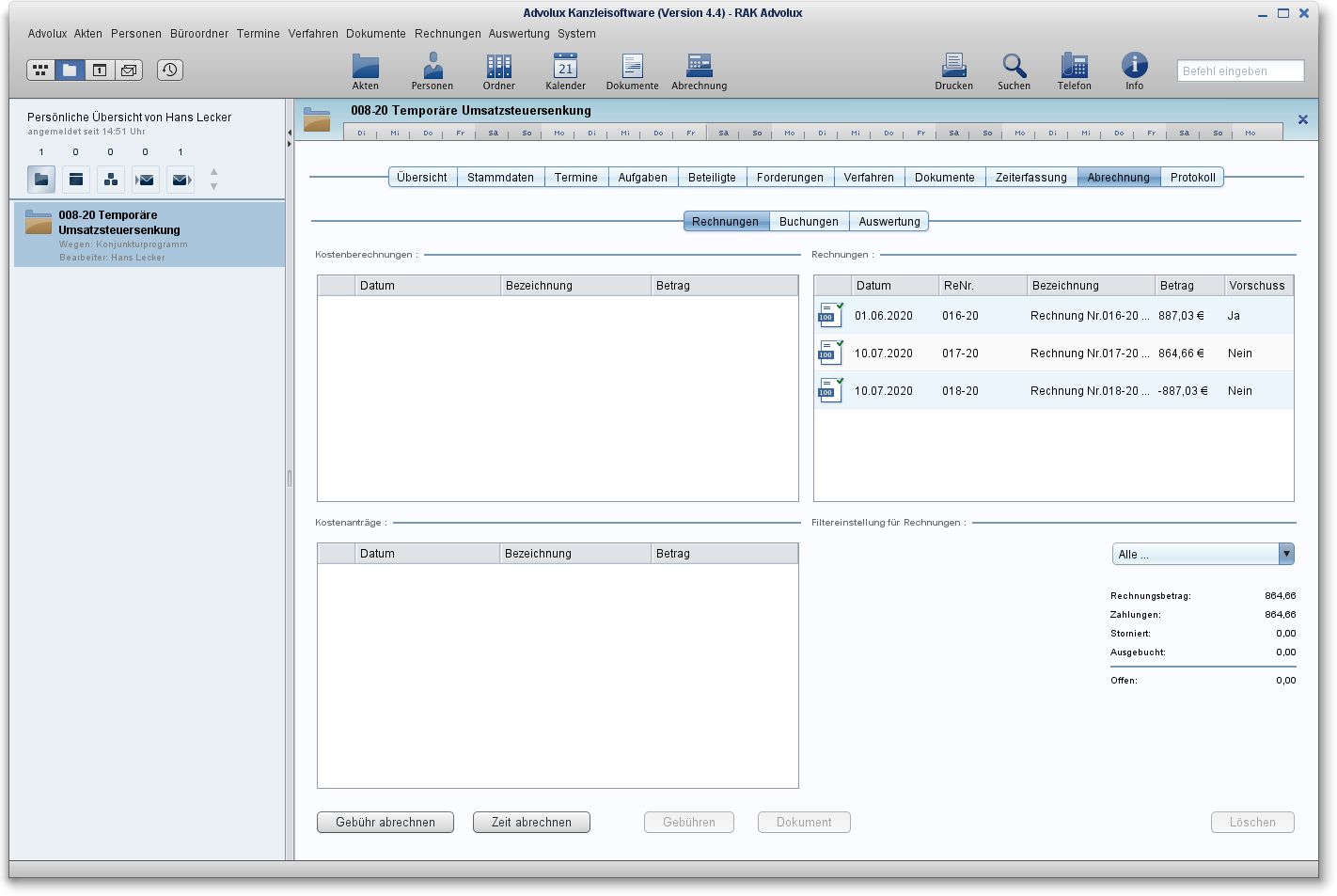

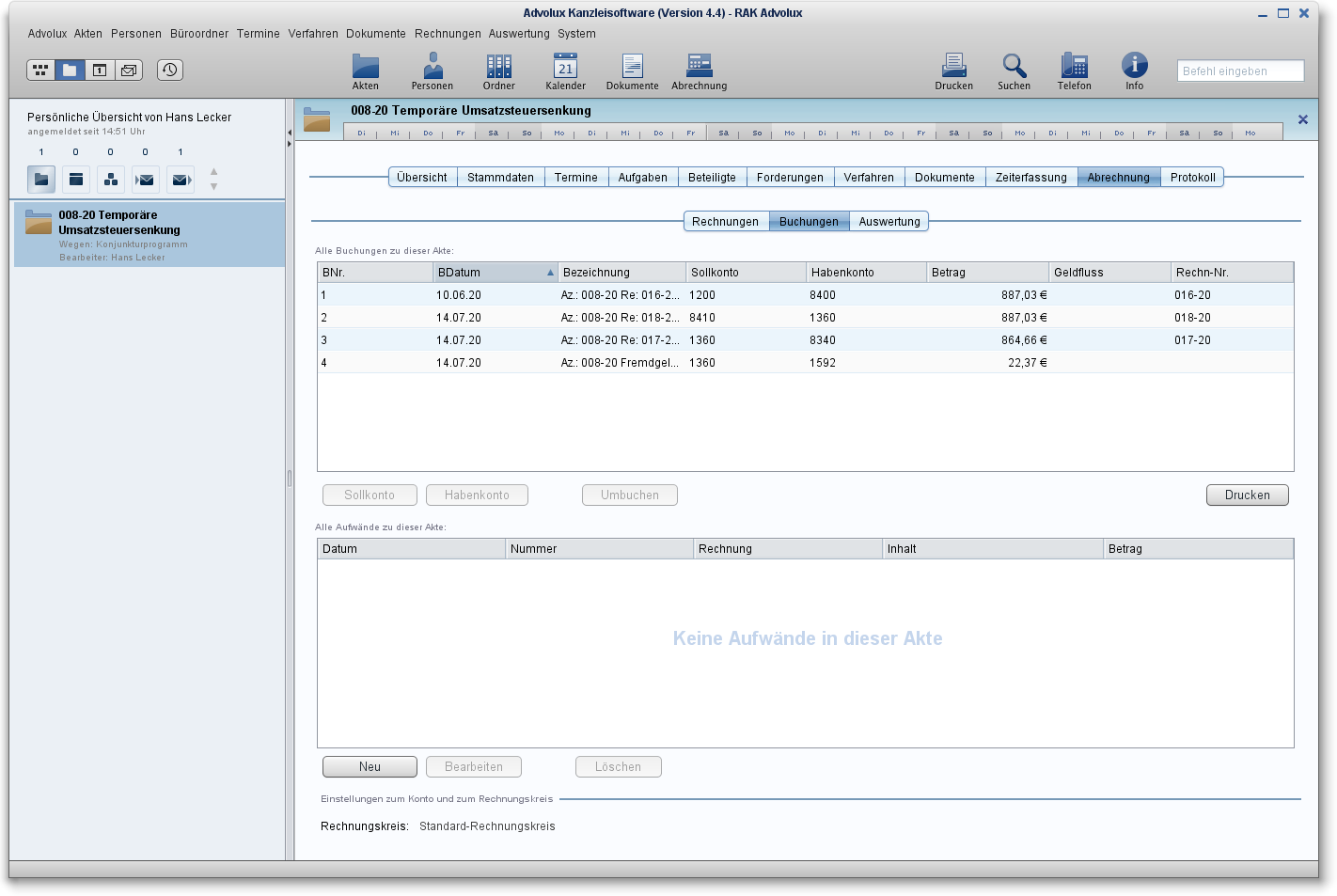

Auszug aus der Akte - Rechnungen

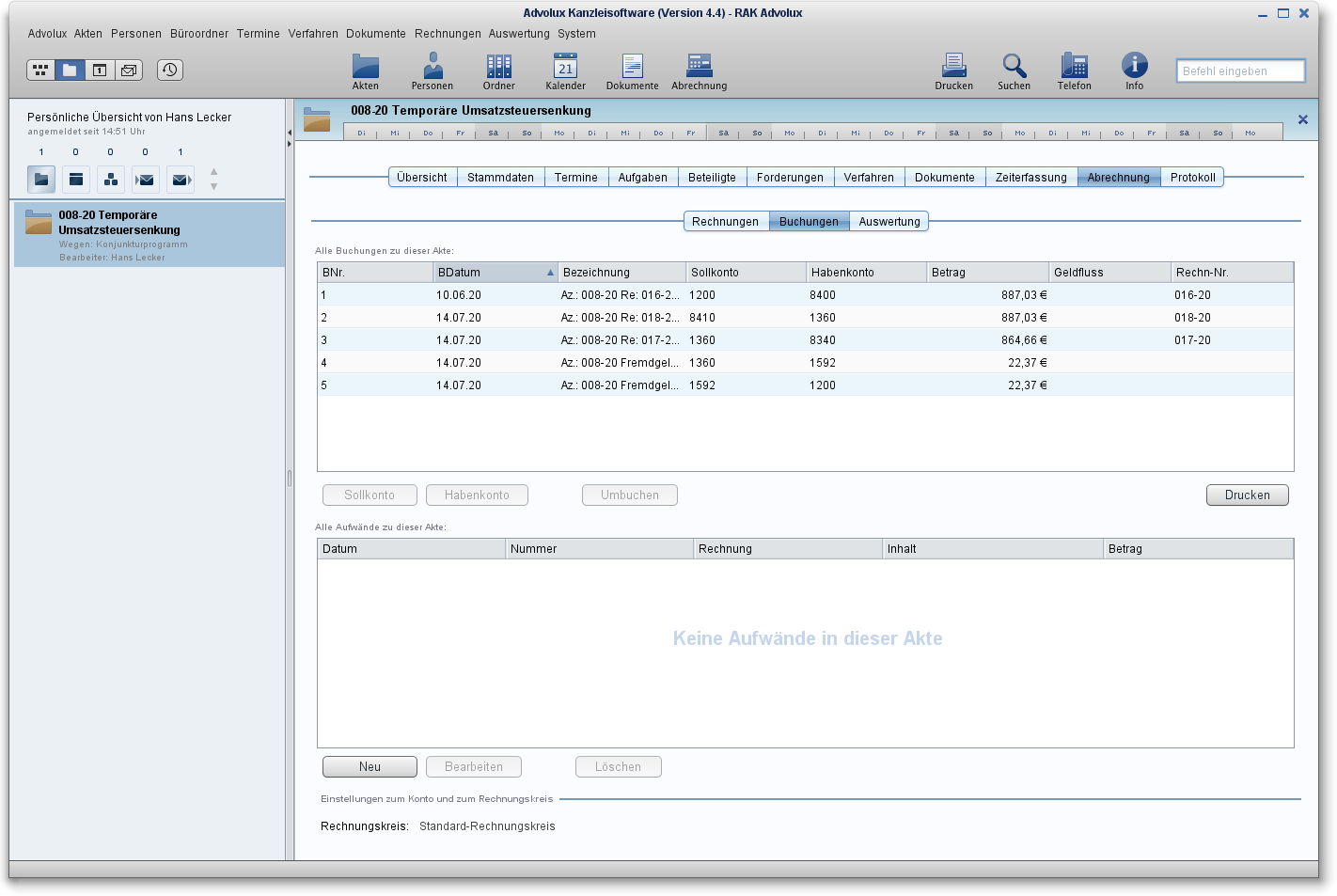

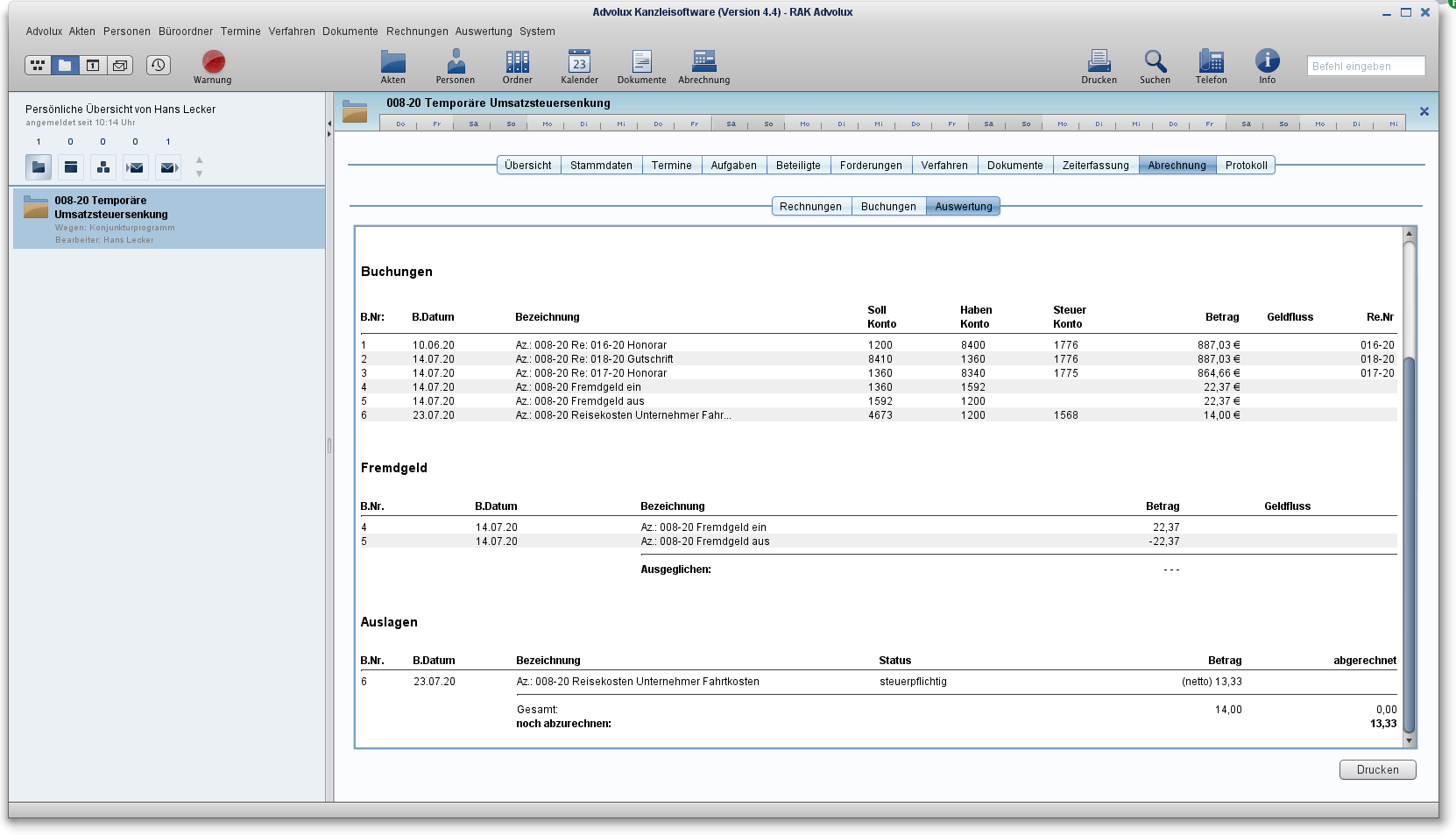

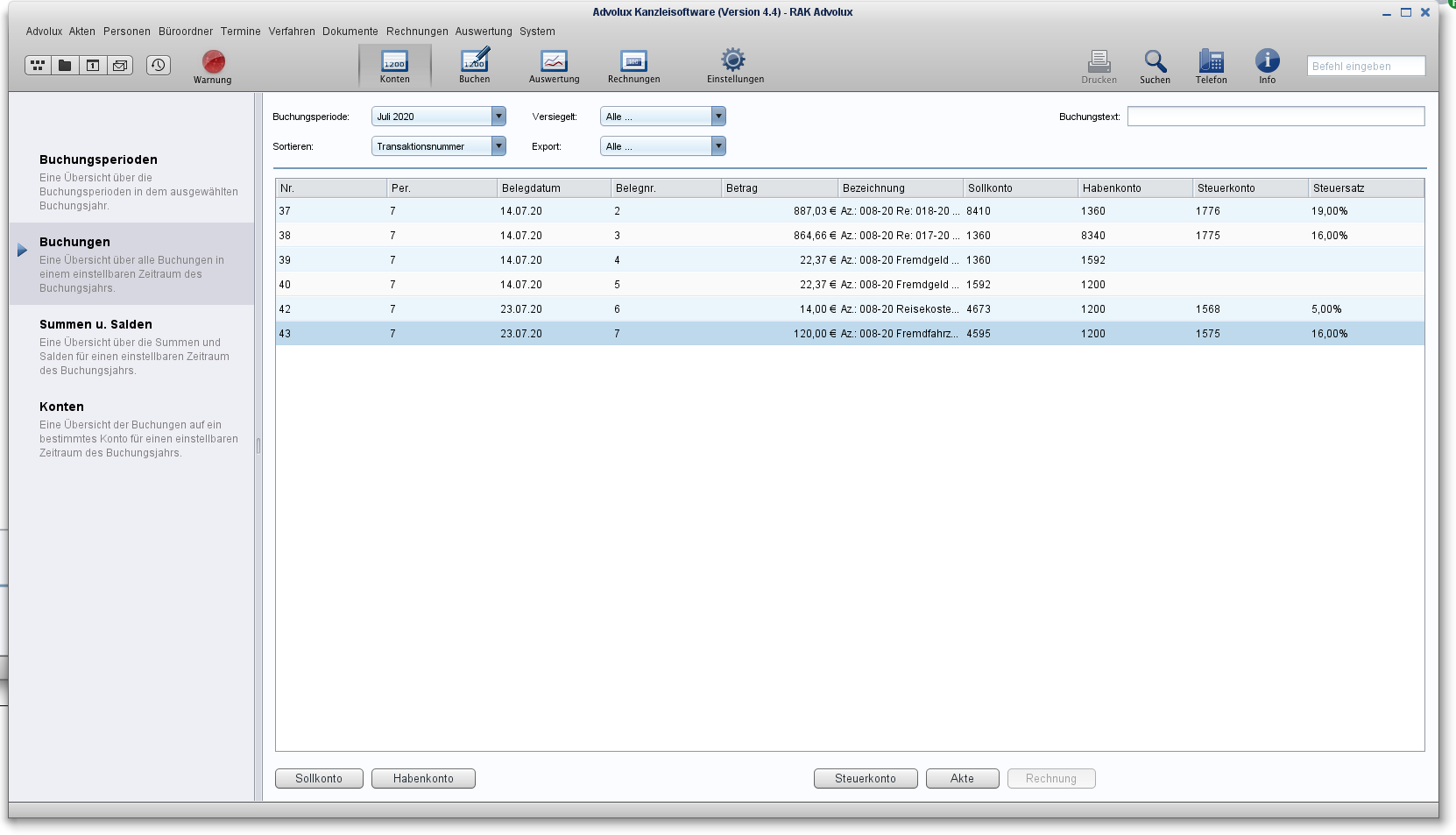

Auszug aus der Akte - Buchungen

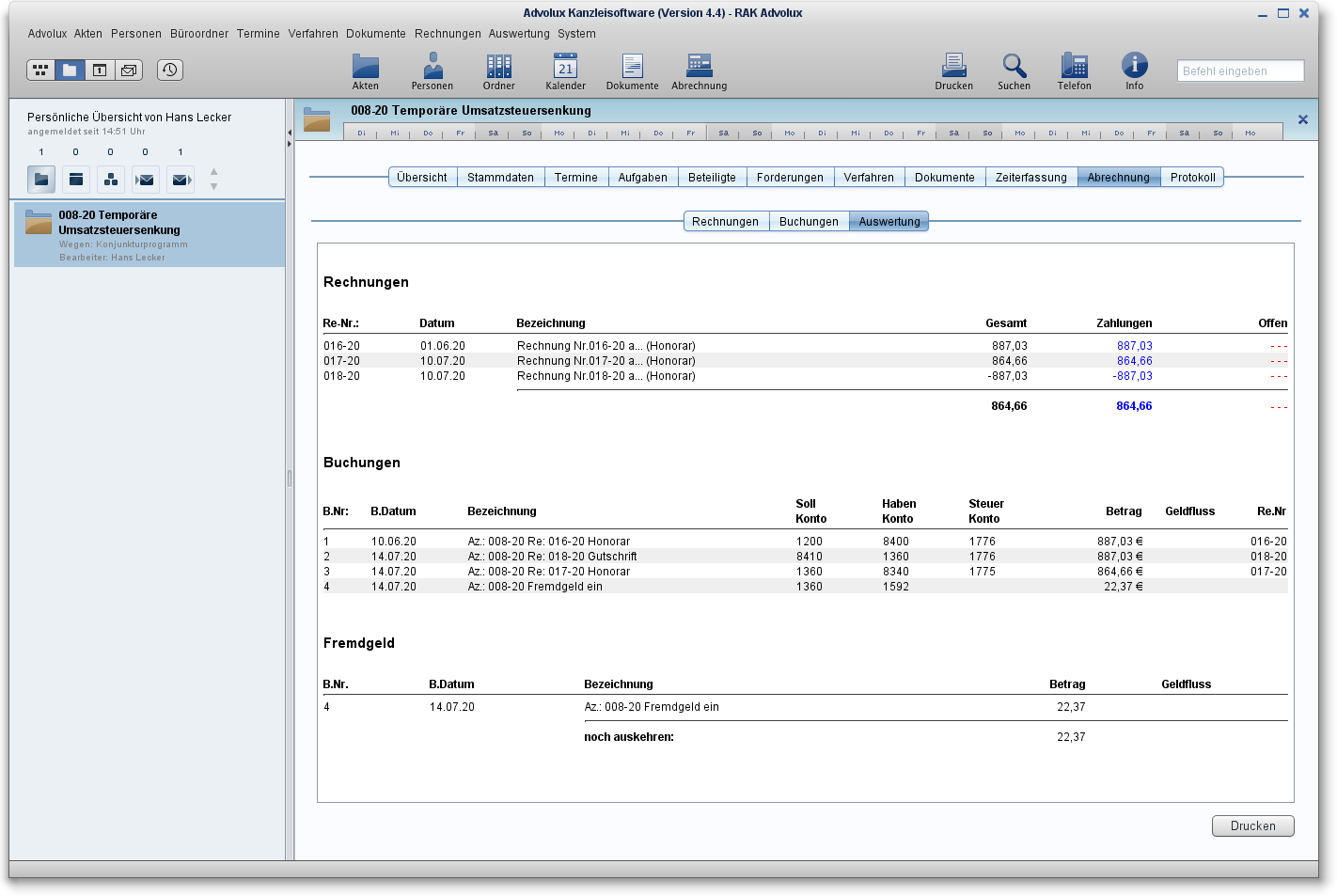

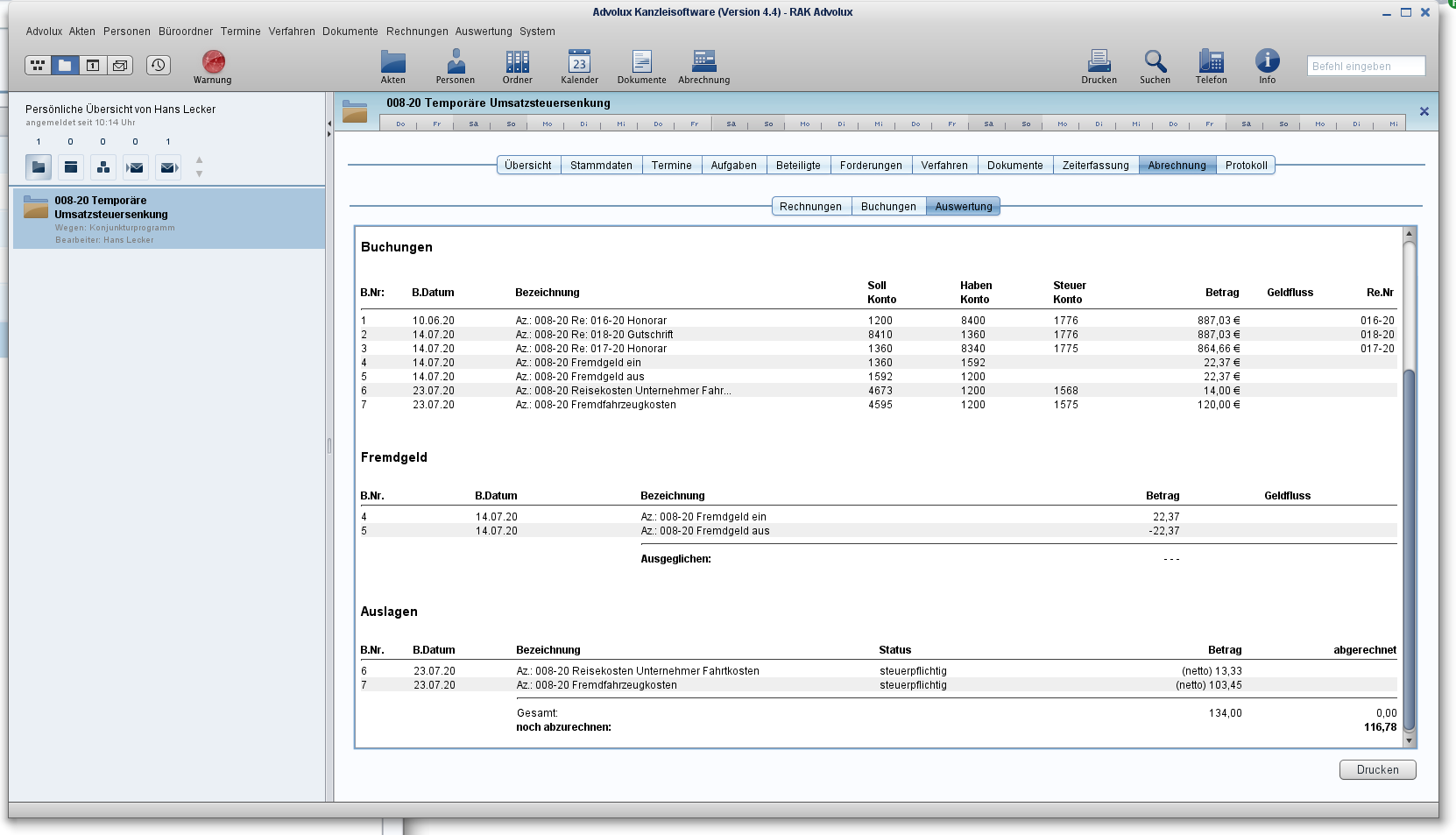

Auszug aus der Akte Auswertung

Buchung des Zahlungsvorgangs für Auskehr des Fremdgeldes

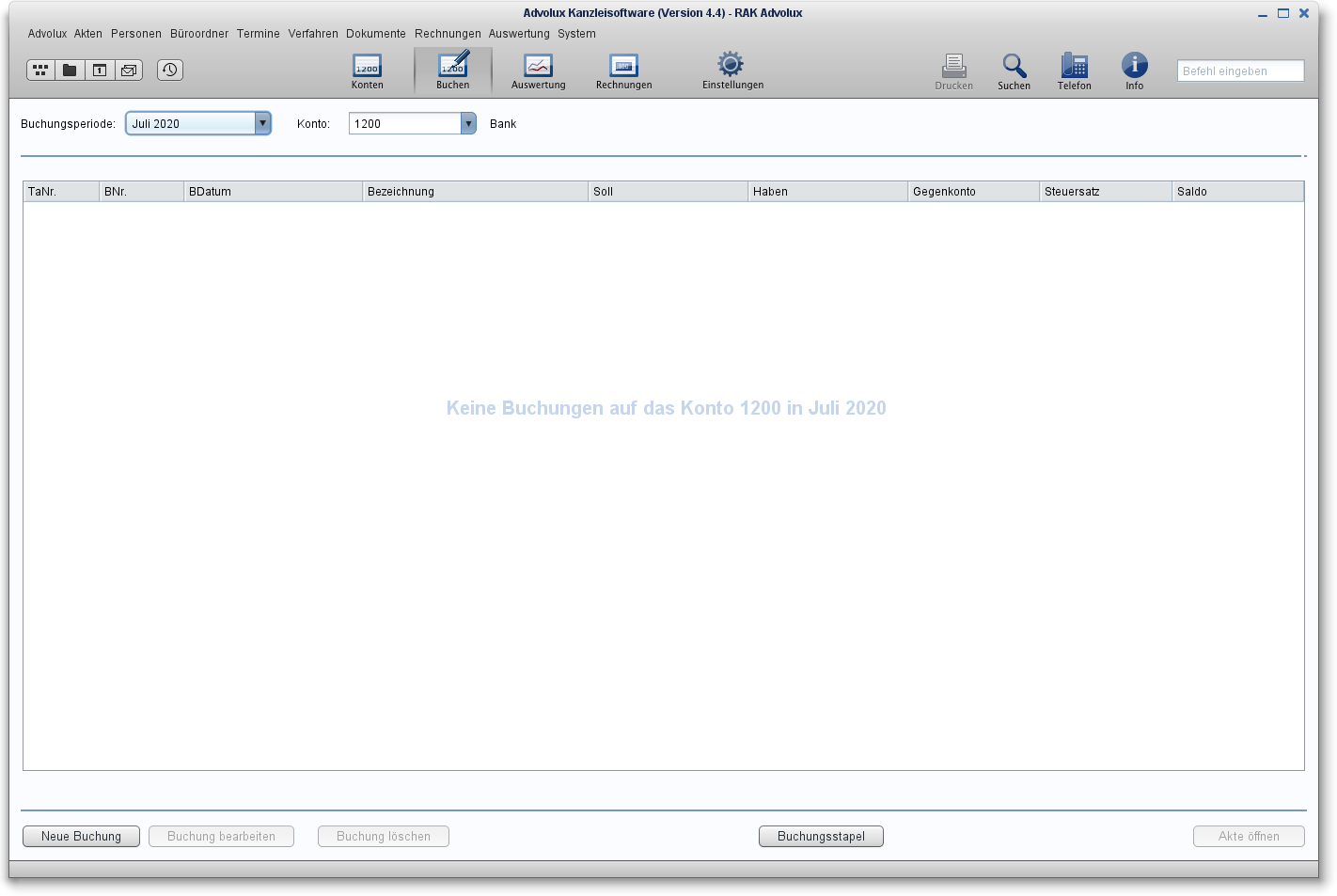

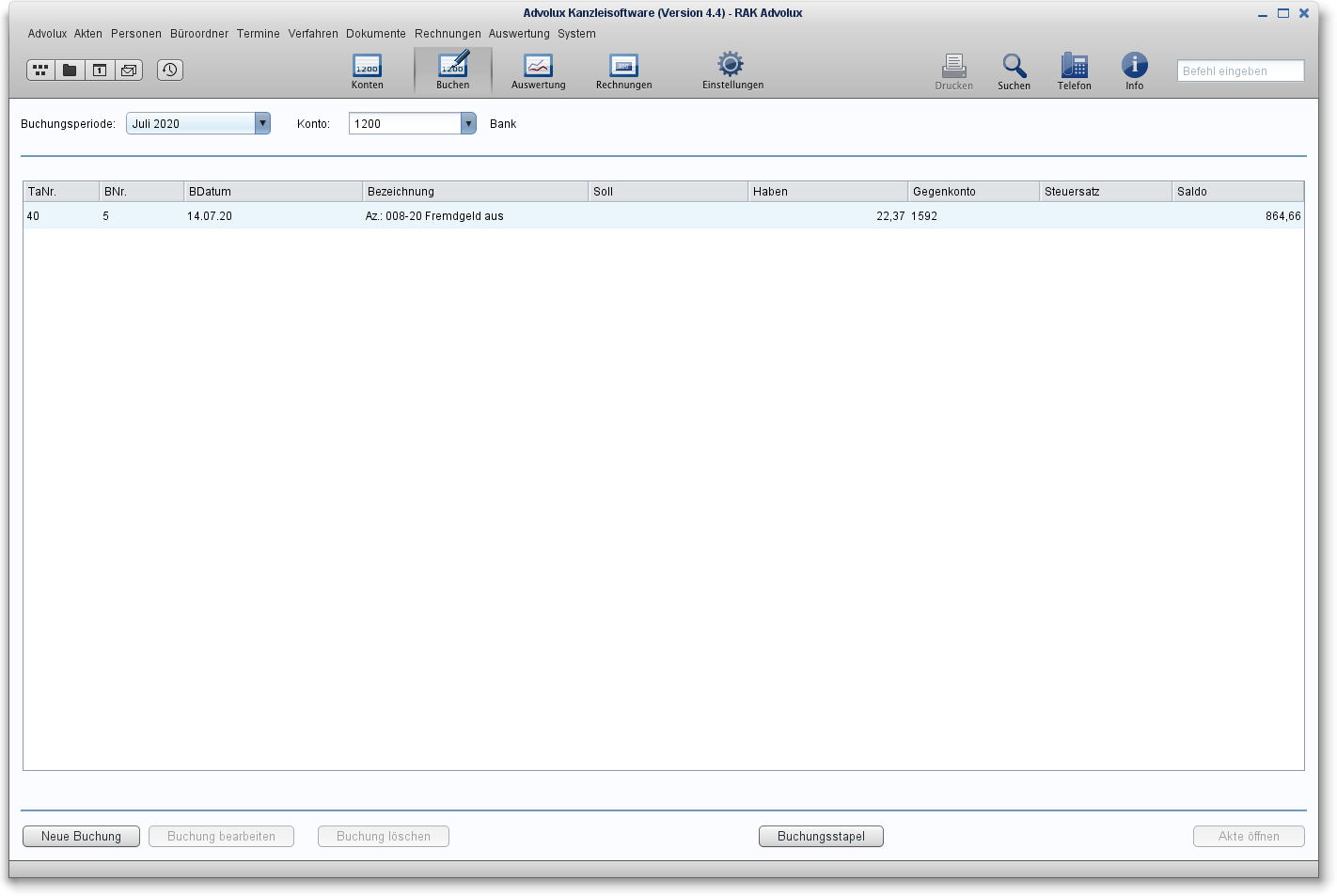

Schritt 1 - Konto 1200 in der Buchhaltung auswählen

Schritt 2 - Buchung mit Aktenbezug

Schritt 3 - Auswahl der betreffenden Akte

Schritt 4 - Buchung erstellen

Der Betrag wird in Höhe des Fremdgeldes eingetragen.

Das Konto wird im Haben gebucht.

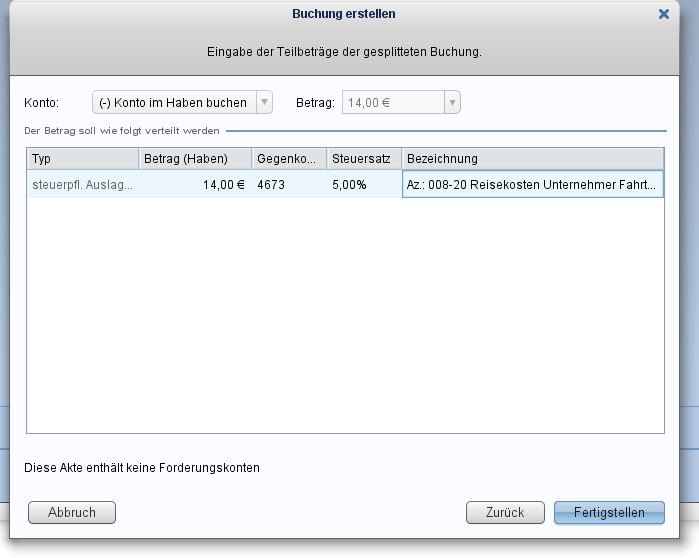

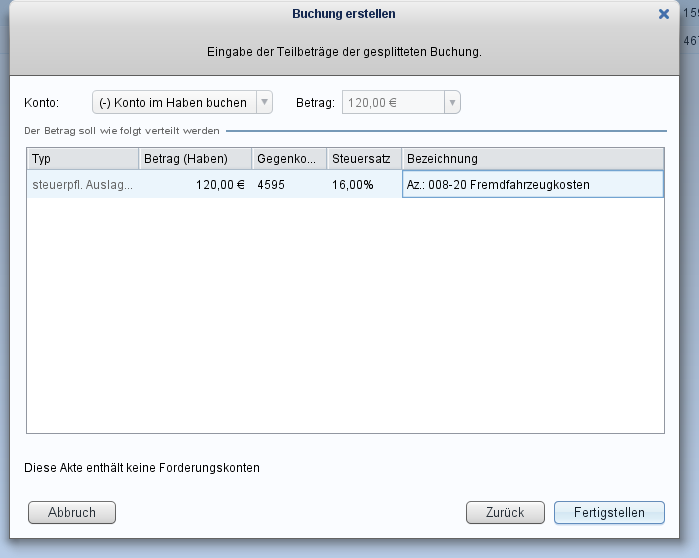

Schritt 5 - Eingabe der Buchungszeile

Schritt 6 - Das Fremdgeld ist an dem Mandanten ausgekehrt

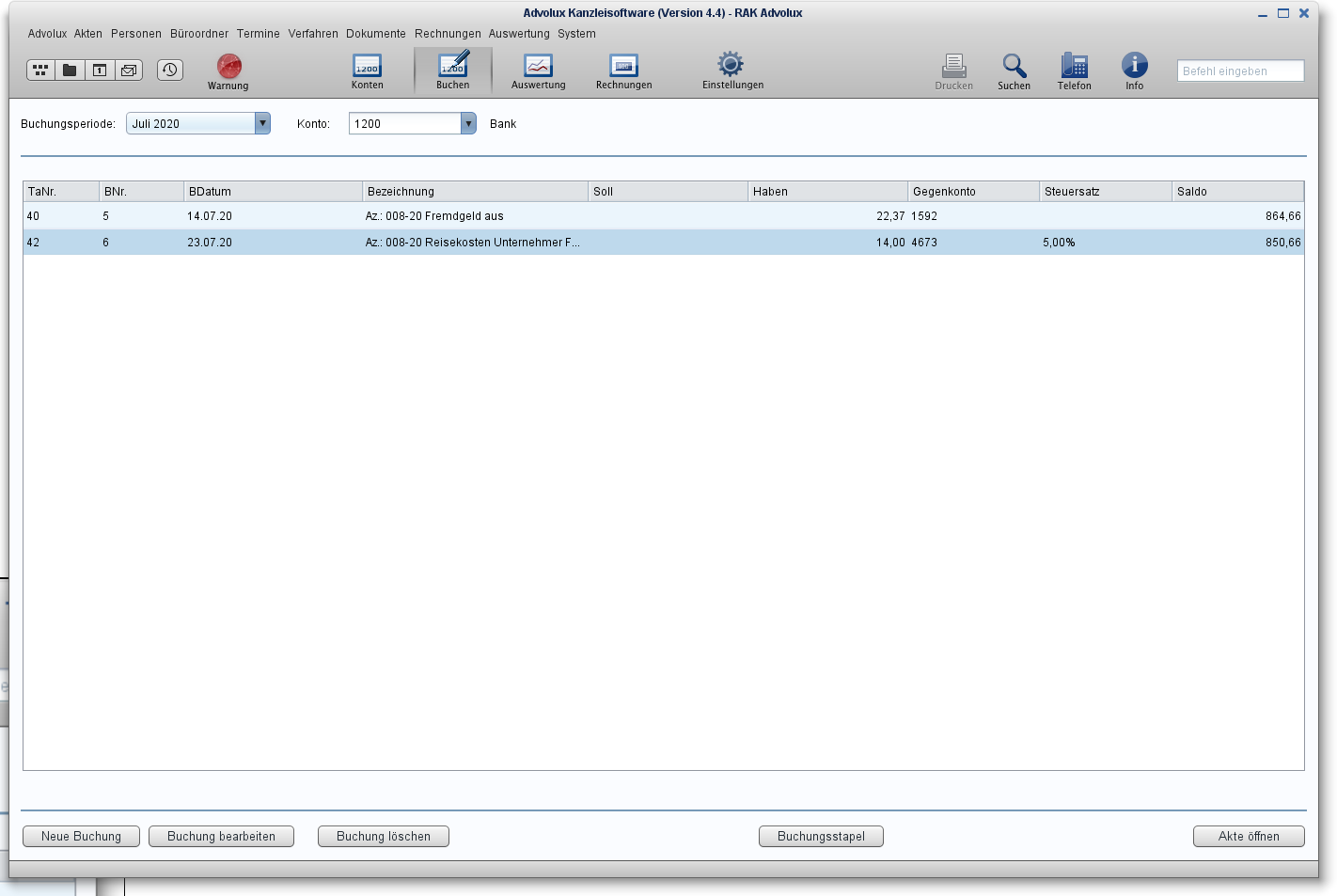

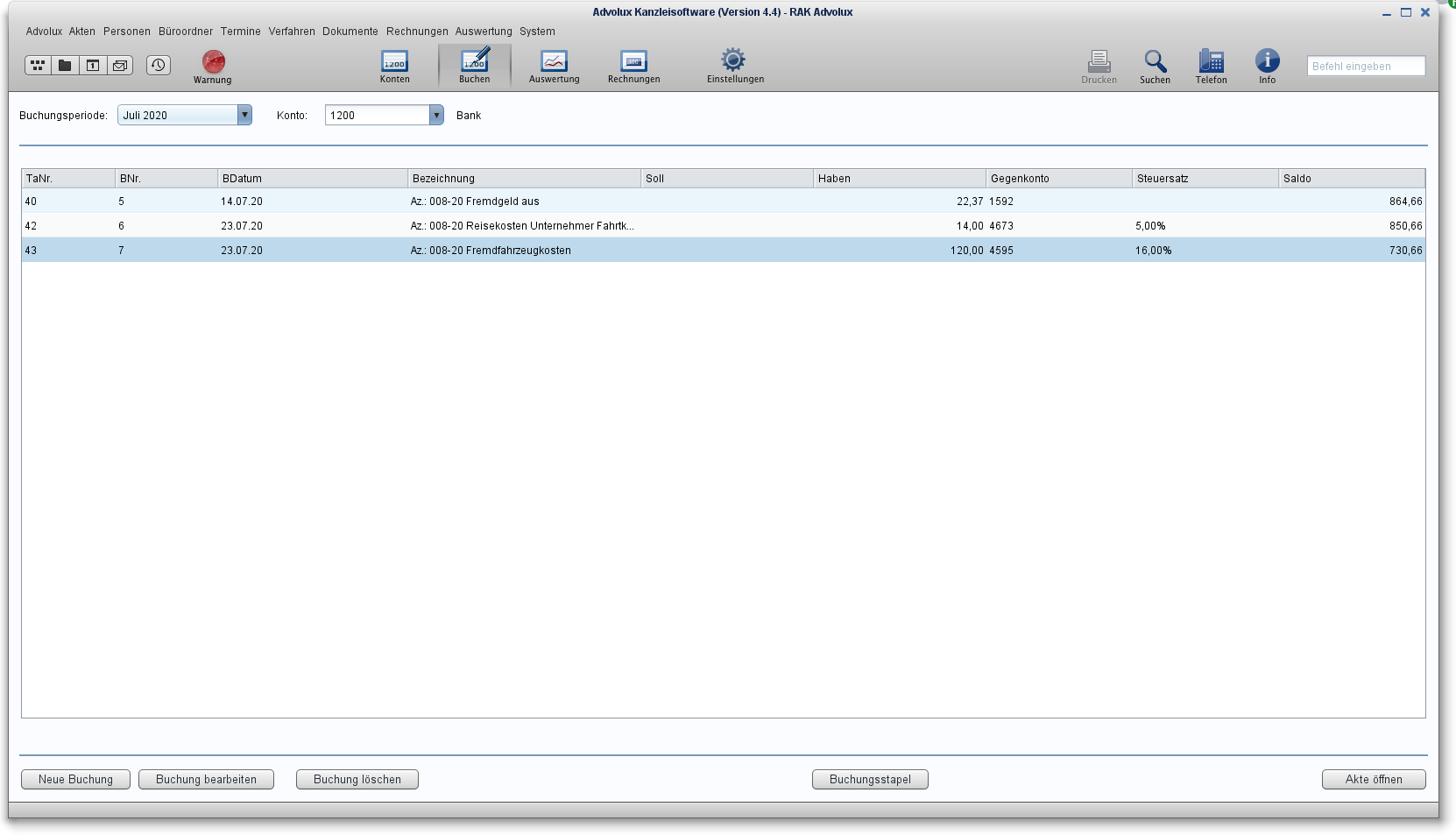

Auszug von Konto 1200 im Juli

Auszug von Konto 1200 im Juni

Auszug von Konto 1592

Auszug von Konto 1360

Auszug aus der Akte - Buchungen

Auszug aus der Akte - Auswertung

Buchung von Ausgaben und Auslagen

Für die Erfassung von Auslagen und Ausgaben stehen Ihnen neben den bisherigen USt-Steuersätzen auch die reduzierten USt-Sätze mit 5% und 16% zur Verfügung.

Fallbeispiel 1 - Auslage für Fahrt mit Taxi (5% VSt)

Schritt 1 - Buchung erstellen

Schritt 2 - Kontierung und Wahl des Steuersatzes

Schritt 3 - Buchung der Ausgabe und Erfassung als Auslage in der Akte ist abgeschlossen

Auszug aus Konto 1200 - Bank

Auszug aus dem Buchungsjournal

Auszug aus der Akte

Fallbeispiel 2 - Auslage wegen Nutzung eines Mietwagens (16% VSt)

Schritt 1 - Buchung erstellen

Schritt 2 - Kontierung und Wahl des Steuersatzes

Schritt 3 - Buchung der Ausgabe und Erfassung als Auslage in der Akte ist abgeschlossen

Auszug aus Konto 1200 - Bank

Auszug aus dem Buchungsjournal

Auszug aus der Akte

FAQ

Ergeben sich Besonderheiten bei der Anrechnung der Geschäftsgebühr aufgrund der Änderung des USt-Satzes?

Nein. Die Anrechnung der Geschäftsgebühr auf eine nachfolgende Verfahrensgebühr erfolgt mit dem Nettobetrag und hat daher keine Auswirkungen auf die Umsatzsteuerberechnung einer nachfolgenden gerichtlichen Tätigkeit. Wird also die anwaltliche Leistung für eine außergerichtliche Tätigkeit noch vor dem 01.07.2020 erbracht und die gerichtliche Tätigkeit in der zweiten Jahreshälfte 2020, so können für diesen Fall zwei getrennte Rechnungen mit unterschiedlichen Umsatzsteuersätzen erstellt werden.

Welcher Zeitpunkt ist für die Wahl des USt-Satzes maßgeblich?

Bei der Tätigkeit des Rechtsanwaltes gegenüber seinem Mandanten handelt es sich um eine sonstige Leistung i. S. v. § 1 Abs. 1 Nr. 1, § 3 Abs. 9 UstG.

Maßgeblich für die Wahl des richtigen Steuersatzes ist der Zeitpunkt der Leistungserbringung. Nicht maßgeblich ist also die Auftragserteilung oder die Bezahlung. Bei der anwaltlichen Tätigkeit ist in der Regel die Leistung erst bei Beendigung des Mandates erbracht. Änderungen des Umsatzsteuersatzes können daher Auswirkungen auf die Rechnungsstellung des Rechtsanwaltes haben.

Der reduzierte Umsatzsteuersatz hat keine Auswirkung auf die Abrechnung von bereits erbrachten Teilleistungen i. S. v. § 13 Abs. 1 Nr. 1a S. 2 UStG vor dem 01.07.2020. Eine Teilleistung liegt z. B. bei eigenständigen Angelegenheiten i. S. v. § 15 Abs. 2 RVG vor.

Siehe auch unter 2.1. in Ergänzung der umsatzsteuerlichen Hinweise für die Rechnungslegung durch und an Rechtsanwälte im Hinblick auf die Absenkung der Umsatzsteuersätze durch das Konjunkturpaket der Bundesregierung, BRAK

Muss eine Vorschussrechnung korrigiert werden, wenn sie noch nicht vollständig bezahlt wurde?

Nein. Eine Vorschussrechnung, die vor dem 1.7.2020 gestellt wurde und erst nach dem 1.7.2020 vollständig oder in Raten bezahlt wird, ist nicht zu korrigieren, wenn in einer Schlussrechnung die USt. korrigiert wird.

Siehe auch unter 2.3. Fall 5 in Ergänzung der umsatzsteuerlichen Hinweise für die Rechnungslegung durch und an Rechtsanwälte im Hinblick auf die Absenkung der Umsatzsteuersätze durch das Konjunkturpaket der Bundesregierung, BRAK

Beiträge im Internet

BRAK, Handlungshinweise zur Absenkung der Umsatzsteuersätze

DAV, Mehrwertsteuersenkung vom 1. Juli 2020 bis 31. Dezember 2020